Gli ultimi 10 anni dei mercati, spiegati bene

di Roberto Plaja

L’undicesimo comandamento “Riceverai sempre un rendimento per i tuoi investimenti” non esiste. Tuttavia, a causa dei continui successi di chi è andato in modalità “rischio ON” rimanendo investito nei mercati negli ultimi anni, ogni consiglio alla prudenza cade nel vuoto.

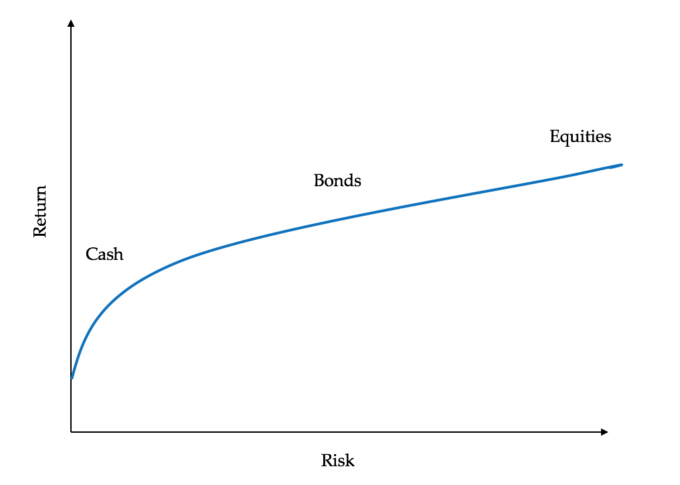

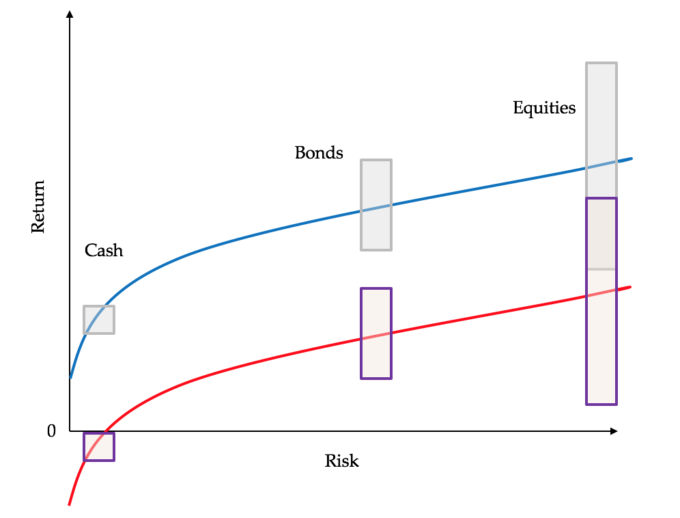

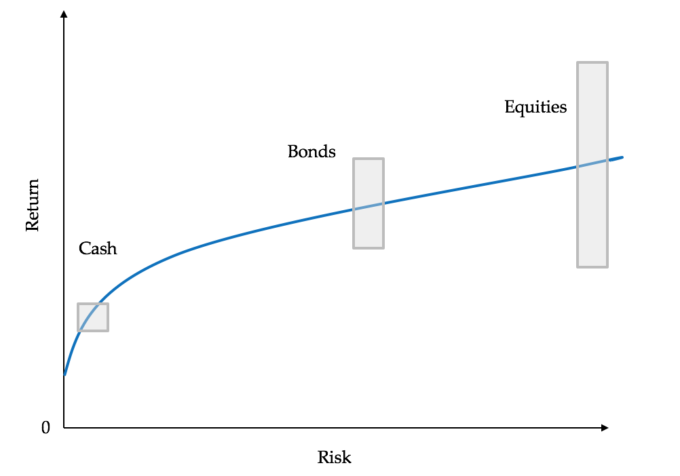

C’era una volta (una decina di anni fa, ma sembra passato molto più tempo) una normale “curva di rischio”, con le tipologie di investimento (Cash: liquidità, Bonds: obbligazioni, Equities: azioni) disposte sull’asse orizzontale in base al loro livello di rischio (Risk) e i rispettivi rendimenti (Return) sull’asse verticale. Ad esempio, la liquidità dava un rendimento nominale positivo, le obbligazioni un rendimento superiore e le azioni ancora di più. La situazione dei mercati, ai tempi, era la seguente:

Figura 1

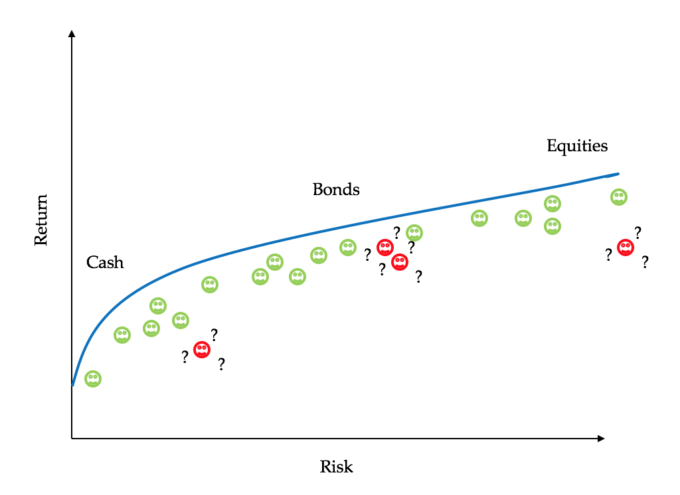

Gli investitori avevano più o meno felicemente definito i loro obiettivi e ripartito i loro investimenti in base ad essi (a parte qualcuno che, non capendoci molto, arrancava).

Figure 2

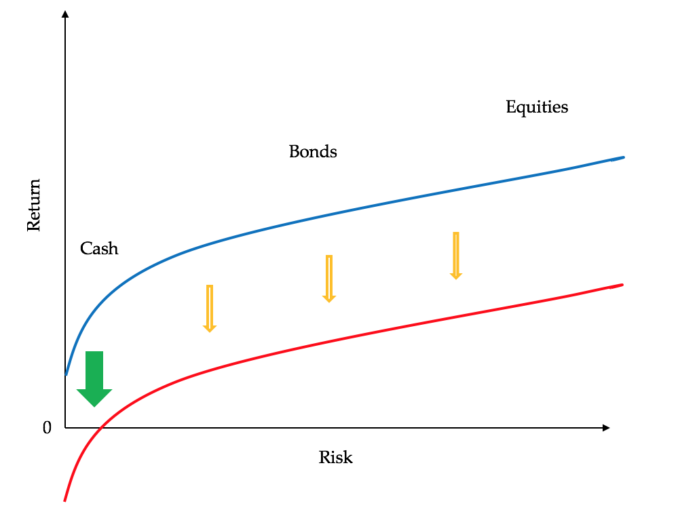

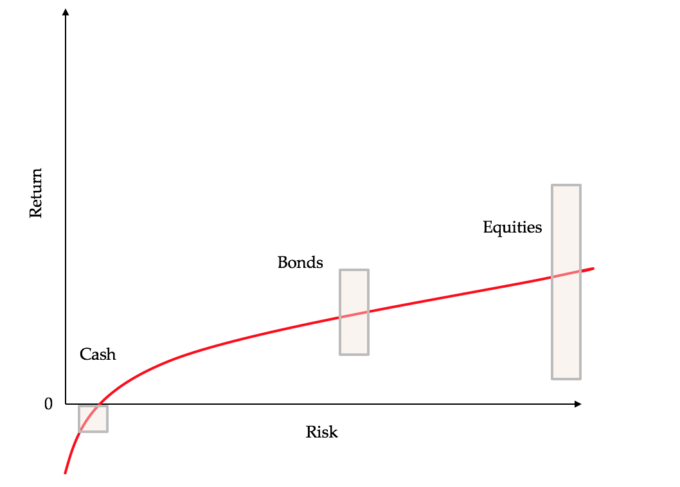

Poi è arrivata la crisi finanziaria e la Fed ha deciso di proteggere il sistema abbassando in modo aggressivo i tassi di interesse (freccia verde) e mantenendoli bassi per lungo tempo. La “curva di rischio” si è modificata nel seguente modo:

Figura 3

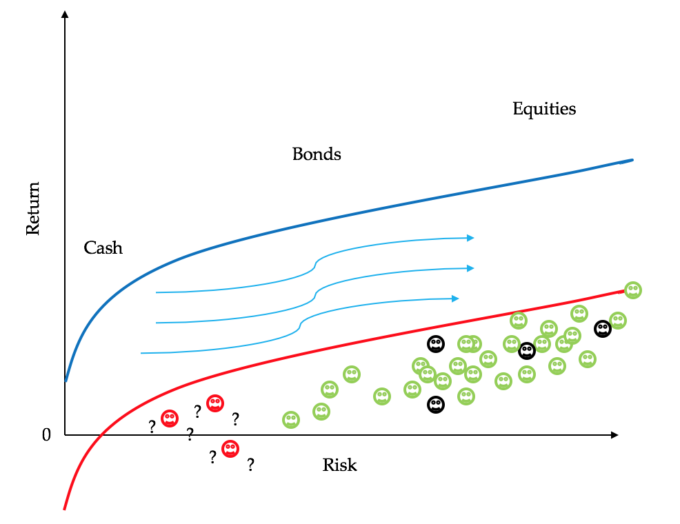

La nuova curva di rischio è anche il risultato delle scelte degli investitori che, assumendo che la politica della Fed fosse semi-permanente (coniando il temine “new normal”), hanno deciso di deviare dai loro obiettivi originali e migrare in massa verso investimenti più rischiosi in modo da mantenere il rendimento atteso grossomodo costante. L’apporto di capitali verso un asset class ne fa aumentare i prezzi, riducendone il rendimento atteso (frecce gialle in Figura 3). La rappresentazione di tale processo è la seguente (a chi non ne capisce molto che continua ad arrancare si è aggiunto qualche matto, perché alcuni investitori sono sempre matti):

Figura 4

Nella foga di evitare i rendimenti negativi della liquidità (come la peste) molti investitori si sono quindi sentiti “costretti” ad assumersi rischi maggiori, dimenticando che potrebbero far fronte a delle potenziali perdite superiori nel futuro (le bande verticali in Figura 5 rappresentano la variabilità dei rendimenti delle diverse tipologie di investimento).

Figura 5

Riassumendo, si è passati da questa situazione:

Figura 6

A questa:

Figura 7

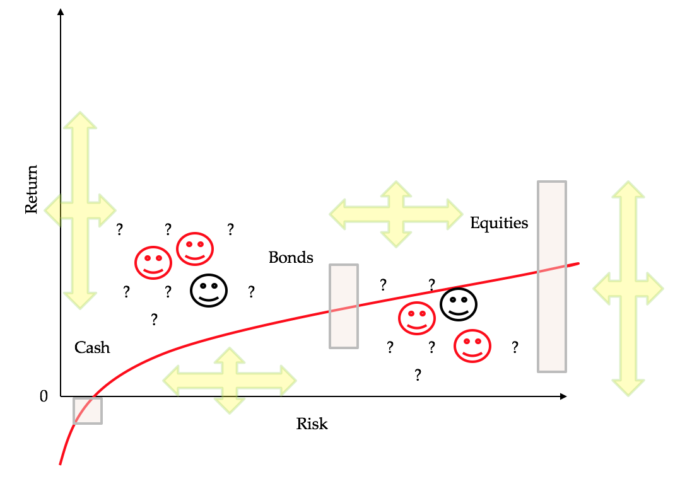

Ora, sappiamo che tutto ciò difficilmente si ripeterà nei prossimi 7-10 anni, soprattutto perché i tassi di interesse sono ancora molto bassi. È quindi probabile che il “new normal” torni ad essere anormale. Gli investitori iniziano quindi a sentirsi un po’ come in Figura 8 (tutti non ci capiscono più nulla, oltre ai soliti matti che ci sono sempre):

Figura 8

Per questo la prudenza non è una così brutta idea: gli investimenti a basso rischio rendono meno ma sono più sicuri. Per dirla in un altro modo, se i prezzi sono alti e le prospettive di rendimento sono basse (come indica la curva di rendimento attuale), perché mantenere inalterata la nostra posizione? Perché non sottoscrivere un’”assicurazione” preferendo una strategia di investimento più prudente?

A meno che, ovviamente, non siate uno dei rari esseri umani con delle capacità extraterrestri in grado di uscire ed entrare nei mercati al momento giusto. Anche in quel caso, vale la pena ricordare: solo perché siete riusciti a farla franca non significa che non avete corso alcun rischio.

Andate in modalità “rischio OFF”. Ora.

L’articolo è stato pubblicato inizialmente qui