L’inizio della sorveglianza di massa negli Stati Uniti

Tra il febbraio ed il dicembre del 1968 davanti al Congresso degli Stati Uniti si svolsero le audizioni dei rappresentanti dei tre network privati americani che gestivano la più capillare e massiva operazione di sorveglianza della storia americana: erano la CDC, la ACBofA e la RCC, le tre agenzie di valutazione del credito che ancora oggi, sotto le insegne Equifax, Experian e TransUnion, monitorano ogni singolo aspetto, non solo finanziario, della vita degli americani.

Le ragioni per cui nel 1968 la Committee on Government Operations (l’attuale Commissione per la sicurezza interna e gli affari governativi) si determinò a quelle audizioni non erano molto dissimili dalle ragioni per cui abbiamo visto sfilare davanti al Congresso i rappresentati di Google e Facebook: la privacy dei consumatori/utenti.

Gli uffici del credito al consumo costituivano già nei primi anni del ‘900 un’infrastruttura di informazione e sorveglianza di massa vitale per il funzionamento del capitalismo statunitense. Alla comparsa delle catene di montaggio e della produzione di massa doveva necessariamente corrispondere un consumo di beni altrettanto di massa: il credito al consumo era diventato in pochi anni negli Stati Uniti pratica usuale ed essenziale e la valutazione della solvibilità del cliente, il calcolo del rischio di credito, giustificava un’attività di dossieraggio granulare dei consumatori con i c.d. credit reports.

Le prime organizzazioni impegnate a monitorare l’affidabilità creditizia dei consumatori apparvero a New York sul finire del’800 e nel 1940 la maggiore associazione nazionale di Credit Bureau comprendeva oltre 1.400 agenzie e associazioni indipendenti disseminate nelle grandi città e nei piccoli centri abitati e collettivamente possedeva report di credito per più di sessanta milioni di americani, circa il 70% della popolazione adulta della nazione.

I registri di credito non contenevano solo “black list” di cattivi pagatori o dati relativi alle transazioni finanziarie, ma erano costituiti da dettagliate informazioni circa il tenore di vita del “cliente” e del suo intero nucleo familiare (proprietà, autovetture e hobbies), la carriera lavorativa, le condizioni di salute ed eventuali precedenti giudiziari.

1952, la pubblicità della ACBofA per i loro credit reports. (Credit World, Settembre 1952, in Creditworthy: a history of consumer survellance, 2017)

I dati erano raccolti manualmente con questionari e test direttamente presso i consumatori, tanto desiderosi di possedere i nuovi beni di consumo quanto del tutto ignari delle insidie per la loro privacy (ops!). Le registrazioni venivano poi condivise da commercianti e negozianti con le diverse organizzazioni a cui erano associati, che rilasciavano i credit reports aggiornati, inizialmente solo ai propri iscritti.

Col tempo, la crescente mobilità dei consumatori tra i vari Stati e lo sviluppo delle telecomunicazioni favorì le aggregazioni tra le varie agenzie locali di credito ed il progressivo accentramento delle informazioni in grandi schedari più o meno organizzati.

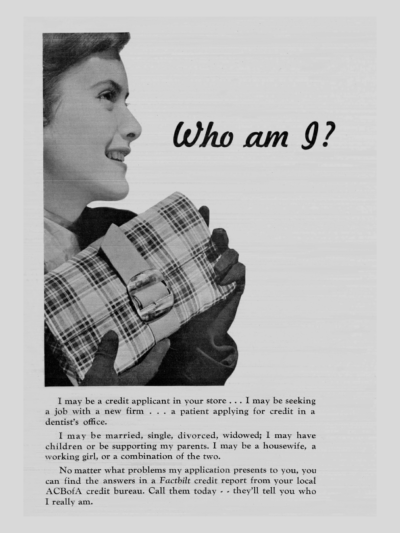

1933. Gli uffici del credito con i loro archivi (in Credit World Giugno 1933)

L’introduzione dei primi computer sul finire degli anni ’50 ma prima ancora, negli anni ’40, l’introduzione di metodi analitici con algoritmi matematici e statistici per calcolare il rischio di credito (qui nasce il credit score, il punteggio di credito che ancora ci portiamo addosso) modificarono progressivamente la gestione e il trattamento dell’impressionante mole di dati personali accumulati da queste organizzazioni private in circa 60 anni di attività.

In una economia industriale volta alla produzione massiva di beni fisici nasceva così, a metà del secolo scorso, un “prodotto” nuovo, strano e intangibile che oggi conosciamo bene: l’informazione personale e la profilazione.

Nell’arco di pochi anni le varie agenzie si trasformano da fornitori di un servizio riservato agli associati in data broker ed il prodotto, più o meno lavorato (rectius: profilato), trovò immediatamente importanti clienti: le compagnie assicurative, gli uffici del lavoro, tutto il mondo del marketing diretto in allora in forte espansione, le agenzie investigative, i servizi antifrode ed ovviamente il governo, in particolare l’FBI e l’IRS (l’Internal Revenue Service ovverosia l’agenzia delle entrate).

Al credit score, il punteggio di solvibilità, si affiancano col tempo decine di altri punteggi specifici per ogni settore: per determinare prezzi personalizzati delle assicurazioni auto e per quelle sulla salute, per calcolare i tassi ipotecari, gli affitti o le assunzioni lavorative; liste di potenziali “clienti” venivano cedute per proporre nuovi prodotti o nuove campagne pubblicitarie.

Gli americani si abituarono presto a esser classificati e sottoposti a profilazione/punteggio. Per l’opinione pubblica, la privacy non era un problema, almeno non nei confronti delle imprese commerciali che offrivano loro prodotti ambiti, frigoriferi radio e vetture, un tempo riservati ai ricchi.

La sorveglianza massiva a cui i consumatori americani erano sottoposti con il credito al consumo venne presentata, per buona parte del ‘900, come una tecnologia democratica e redimente, che premiava gli americani onesti consentendo loro di accedere a beni un tempo riservati solo a ricchi arroganti ed esponeva i truffatori al biasimo della comunità.

1932. La campagna di sensibilizzazione pubblica sull’importanza degli uffici di credito e la centralità del “Character” ovvero la reputazione morale al centro delle valutazioni di solvibilità. Da Creditworthy: a history of consumer survellance” 2017

Possedere credito significava avere una buona reputazione ed esser moralmente ineccepibili. Un buon consumatore era un cittadino onesto, responsabile (pagava i debiti) ed era affidabile (rectius: prevedibile), perché non aveva nulla da nascondere.

Nella classe media americana l’identità personale si fuse con l’identità finanziaria.

Solo nella seconda metà degli anni ’60 ci si rese conto che a beneficiare della più invasiva rete di sorveglianza di massa mai messa in campo in un paese democratico erano anche le agenzie statuali. Non fu necessario uno Snowden per rivelare la collaborazione, perché la collaborazione era ufficiale e sfrontata: negli uffici della Credit Bureau of Greater vi era una scrivania riservata agli agenti dell’FBI e dell IRS e diverse amministrazioni pubbliche avevano contratti ufficiali con le agenzie di credito. Il Wall Street Journal nel febbraio del 1968, poco prima delle audizioni al Congresso da cui sono partito, scriveva che solo nella città di New York l’FBI e il Dipartimento di Stato avevano ricevuto ogni anno dalle agenzie di credito della città circa 20mila dossier personali.

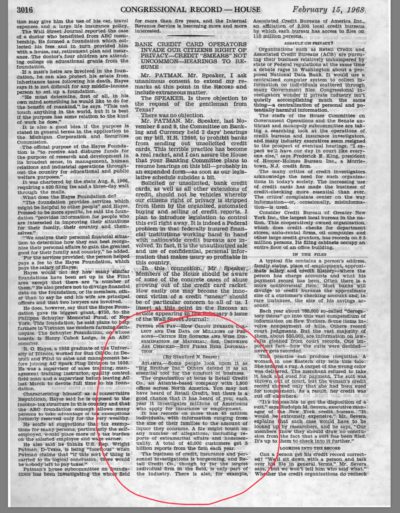

In questo contesto il Congresso iniziò dunque una serie di audizioni e convocò i rappresentanti delle tre maggiori agenzie di valutazione del credito del paese; agli atti della Camera la CDC, la ACBofA e la RCC già erano soprannominate “Big Brother Inc”.

Estratto dal Registro del Congresso degli Stati Uniti, sessione della Camera dei Deputati, 15 febbraio 1968. Reperibile https://www.govinfo.gov/content/pkg/GPO-CRECB-1968-pt3/pdf/GPO-CRECB-1968-pt3-4-1.pdf

Il legislatore iniziava a capire che, con l’avvento dei computer (internet ancora non c’era) forse era necessario proteggere la privacy degli americani con una legge federale.

Il 12 marzo 1968, il deputato democratico Cornelius Gallagher, membro della Committee, esordì così: “What we are really reaching is a total surveillance society and a totally managed society“.

La risposta di John L. Spafford, rappresentante della ACBofA, la leggiamo ancora oggi su buona parte delle privacy policy che sottoscriviamo on line: “We take privacy very, very seriously…”(sic!) e aggiunse: “We have protected privacy for the past 60 years and we believe we can protect it in the future. We believe we can do it with computers – and frankly, gentlemen, we believe we can do it with whatever comes after computers“.

Quando Gallagher chiese provocatoriamente “Do you perform a public service for the FBI, the IRS, or citizen?”, Spafford affermò candidamente: “Does the FBI represent the citizens? Doesn’t the government?”.

La risposta di Gallagher fu brillante: “There are citizens who disagree from time to time with the IRS. You have thrown your lot in with the IRS which is sometimes in disargeement with the citizen. After all, the Bill of Rights was not written for the king’s men!“.

Nonostante il disastro delle audizioni che rivelarono un utilizzo spregiudicato di dati altamente sensibili e riservati, la Commissione concluse i suoi lavori con un nulla di fatto: “This subcommittee has neither the wish nor the jurisdiction to alter this tradition”.

La sorveglianza di massa dei consumatori, dei cittadini americani, era (ed è) una tradizione: “It is an essential tool for the conduct of business” conclude la Commissione.

Il capitalismo della sorveglianza era già pienamente operativo a metà del secolo scorso, in era pre-digitale, senza Facebook o Google, senza internet e praticamente senza computer.

Ciò che accadde dopo (nel 1970 venne emesso il Fair Credit Report Act che nel settore del credito al consumo anticipa molti dei principi dell’attuale GDPR europeo, evidentemente con discutibili risultati) è altrettanto interessante e spiega molte cose dell’oggi, delle tech company californiane e del Bigdata che tanto ci inquieta. Potete trovare una straordinaria ricostruzione della più grande sorveglianza di massa attuata negli Stati Uniti nel bel libro di Josh Laurer Creditworth: a history of consumer surveillance da cui ho tratto buona parte delle cose che ho tentato di raccontare. L’attuale miriade di punteggi e classificazioni a cui sono sottoposti gli americani (anche noi, ma da noi non se ne parla proprio) la potete trovare nel report di World Privacy Forum del 2014 “The Scoring of America: How Secret Consumer Scores Threaten Your Privacy and Your Future”.

Lascio a chi ha avuto la pazienza di legger sin qui ogni considerazione sul nostro tempo e sul capitalismo della sorveglianza che tanto ci inquieta e che con sguardo miope attribuiamo alla digitalizzazione delle nostre vite e alla vorace inventiva delle tech company della Silicon Valley: temo che la docile sottomissione di noi consumatori/utenti alla sorveglianza massiva abbia radici più lontane e profonde. La rivoluzione digitale ha solo potenziato ciò che già c’era.