L’operazione di FNAC per comprare Unieuro

Si è conclusa la prima fase con cui la grande azienda francese punta ad acquisire la storica catena di negozi italiana, tra qualche polemica

Venerdì si è conclusa l’Offerta Pubblica di Acquisto e di Scambio (OPASc) dell’azienda francese FNAC Darty – grossa catena di negozi di elettronica, musica e libri – su Unieuro, storica azienda italiana di elettronica ed elettrodomestici. L’operazione era cominciata formalmente all’inizio di settembre e aveva l’obiettivo di comprare interamente la società italiana – quotata in borsa a Milano – su cui FNAC aveva da tempo dimostrato interesse per creare un grande gruppo europeo nella rivendita dell’elettronica di consumo. Con l’OPASc è riuscita a passare da una quota minoritaria del 4,4 per cento di Unieuro a una del 71,5 per cento.

All’operazione si erano da sempre dimostrati contrari l’amministratore delegato e la dirigenza di Unieuro, metà del consiglio di amministrazione, e alcuni soci di minoranza, che avevano ritenuto inadeguata l’offerta economica di FNAC. Oggi Unieuro ha una buona posizione nel settore italiano dell’elettronica di consumo, con una quota di poco meno di un quinto di tutto il mercato, oltre 500 negozi tra quelli diretti e indiretti e più di 5mila dipendenti.

Dopo alcuni anni di incertezza, l’azienda era stata rilanciata a metà degli anni Dieci, ed era infine riuscita a quotarsi in borsa nel 2017. Negli ultimi anni i suoi risultati economici avevano però cominciato a peggiorare, in linea con quanto sta tuttora succedendo a gran parte dei rivenditori del settore, esposti a una crescente concorrenza internazionale.

Oltre a essere un rivenditore particolarmente diffuso sul territorio, l’attuale Unieuro – che è nata dalla fusione di due società della rivendita di elettronica, una fondata dalla famiglia Silvestrini negli anni Trenta del Novecento e una creata negli anni Sessanta dal padre di Oscar Farinetti, fondatore di Eataly – è anche entrata nella cultura popolare italiana attraverso i suoi celebri spot con il poeta Tonino Guerra e lo slogan «l’ottimismo è il profumo della vita».

Per questo, mentre alcuni al suo interno reputano ragionevole l’acquisizione da parte di FNAC, che consentirebbe di creare un gruppo più grande in grado di competere con più solidità, da altri questa operazione è stata vista come l’ennesimo caso di eccellenza italiana inglobata da una grande azienda straniera.

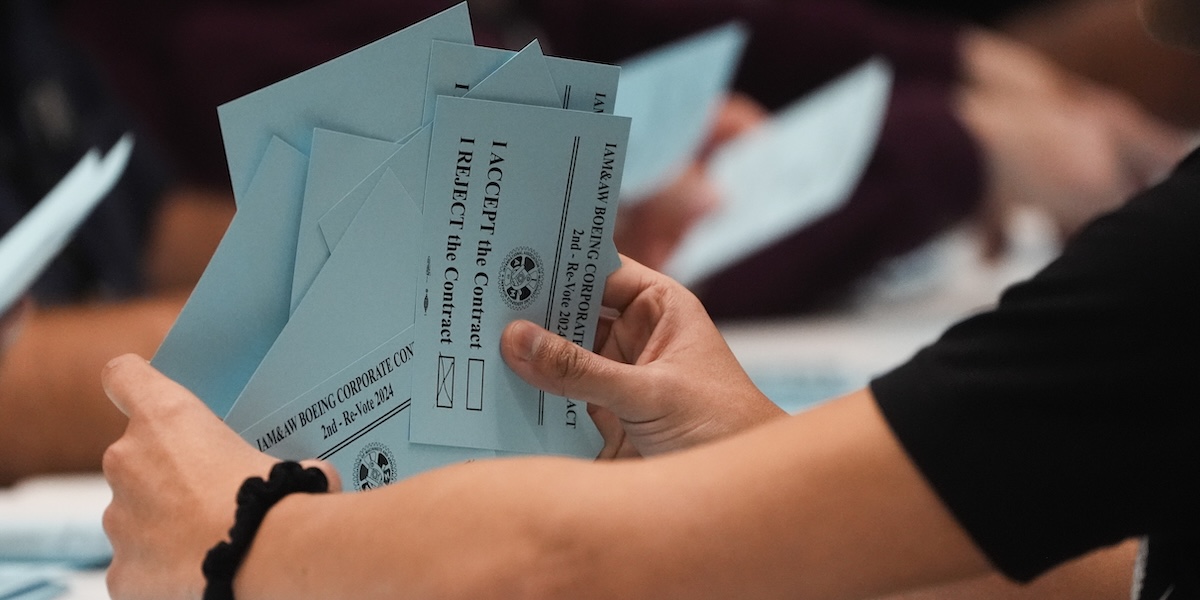

L’operazione è comunque tutt’altro che conclusa: quando a essere comprata è una società quotata in borsa le procedure sono più complicate di un normale accordo di acquisizione. La legge italiana impone infatti in questi casi che si passi per le cosiddette offerte pubbliche di acquisto (OPA), cioè operazioni regolamentate e vigilate con cui il potenziale acquirente offre pubblicamente un prezzo di solito migliore di quello di mercato agli azionisti, i quali possono decidere di aderire o tenersi le azioni.

Quella su Unieuro era stata annunciata a metà luglio, quando FNAC aveva annunciato di offrire 9 euro per ogni azione più un piccolo corrispettivo di azioni della stessa FNAC: in questo caso è un’OPASc, perché oltre all’acquisto prevede anche uno scambio di titoli. Il controvalore complessivo di quanto offriva FNAC è di 12 euro: le condizioni erano alquanto allettanti, e maggiori del 45 per cento rispetto al prezzo di mercato (8,24 euro per ogni azione di Unieuro il giorno prima dell’annuncio).

L’operazione si è infine conclusa col raggiungimento della soglia minima di adesione che era stata fissata per il successo formale dell’OPASc, cioè i due terzi delle azioni (il 66,67 per cento): FNAC è riuscita a ottenere il 67,1 per cento delle azioni, che si sommano al 4,4 che già possedeva. Due terzi delle azioni sarebbero già sufficienti per avviare una acquisizione integrale della società, ma FNAC ha invece deciso di riaprire di nuovo i termini per l’adesione: secondo le condizioni della stessa OPASc la società potrà riaprire i termini per un’ulteriore fase pubblica di acquisto, dal 4 all’8 novembre. Spera di ottenere così la quota rimanente, o comunque una quota ancora superiore, con cui potrebbe procedere al cosiddetto delisting, cioè a togliere Unieuro dalla borsa di Milano facendola tornare una società non quotata.

Insieme a FNAC all’operazione ha partecipato anche Ruby Equity Investment, il fondo del principale azionista di FNAC, Daniel Kretinsky, un miliardario ceco di 49 anni noto soprattutto per i suoi ampi ed estesi interessi nei settori europei dei media e dell’energia, ma anche per i suoi controversi legami con politici populisti dell’est Europa o con persone a loro molto vicine.