L’inflazione è passeggera oppure no?

È la domanda che sta dividendo le banche centrali nel mondo, in disaccordo su quanto preoccuparsi per un aumento dei prezzi che non si vedeva da decenni

Nella maggior parte delle economie sviluppate del mondo, dall’Europa agli Stati Uniti a parte dell’Asia, è ai massimi da vari decenni l’inflazione, cioè l’aumento dei prezzi dei beni. Negli Stati Uniti, l’inflazione è al 6,8 per cento; nell’Eurozona al 4,9 per cento, mentre in Giappone non si assisteva a un aumento dei prezzi così significativo da oltre 40 anni. Non stanno però aumentando in tutti i settori: in Europa, per esempio, l’inflazione è spinta quasi esclusivamente dall’aumento dei prezzi dell’energia, mentre negli Stati Uniti gli aumenti sono soprattutto sul carburante, sulle auto usate e sulle stanze d’hotel, tra le altre cose.

Ma in generale, si può dire che l’inflazione è tornata in tutte le economie più sviluppate, dopo che per decenni era rimasta ai minimi storici. Davanti a questo ritorno, tra gli economisti e le istituzioni c’è un dibattito piuttosto acceso: c’è disaccordo su quanto durerà (si va da pochi mesi a qualche anno) e su quali siano le misure migliori da adottare per contrastarla, senza rischiare di penalizzare la ripresa economica.

Inflazione

L’inflazione è un aumento nel tempo dei prezzi di beni e servizi. Può avere numerose cause, come per esempio un aumento della domanda o un aumento dei costi nella produzione dei beni, e ha come conseguenza principale una diminuzione del valore del denaro: se prima per comprare un litro di latte bastava un euro, con la crescita dell’inflazione non è più sufficiente.

Di solito, un aumento moderato dell’inflazione non è un problema e anzi è ben accolto dai governi, perché un certo aumento dei prezzi indica che l’economia è in buona salute e la domanda di beni e servizi è forte. Quando però l’inflazione cresce troppo si presenta un grave problema per le economie, perché, tra le altre cose, il costo della vita aumenta eccessivamente, i salari non riescono a tenere il passo e la popolazione si impoverisce.

Per questo, uno dei compiti principali delle banche centrali è tenere sotto controllo l’inflazione (ma anche la deflazione, il processo opposto). Il metodo principale per farlo è agire sui tassi d’interesse, cioè i tassi a cui le banche centrali prestano denaro alle banche commerciali, che poi si ripercuotono sui prestiti e sui mutui concessi alle attività economiche e ai cittadini. Semplificando molto, possiamo dire che alzando i tassi si riduce l’inflazione, ma si rischia anche di rallentare la crescita economica, perché la quantità di denaro in circolazione viene ridotta. Abbassando i tassi si incentiva viceversa la crescita economica, ma al tempo stesso si rischia un aumento dell’inflazione (a questo meccanismo ci sono comunque ampie eccezioni).

Per questo, le banche centrali devono stare attente a mantenere il giusto equilibrio, che deve tenere conto di moltissimi fattori. In generale, però, secondo la maggior parte delle istituzioni quest’equilibrio si ottiene quando l’inflazione è attorno al 2 per cento. Negli ultimi mesi l’inflazione ha superato in molte economie il 5 per cento, ben oltre la soglia auspicata. Occorre quindi capire come ci è arrivata, e se ci rimarrà per molto.

Perché è tornata l’inflazione proprio adesso

Come si è arrivati a questo aumento dell’inflazione è una delle questioni più dibattute tra gli economisti. Anche in questo caso, con molte semplificazioni, si può dire che ci sono due teorie concorrenti.

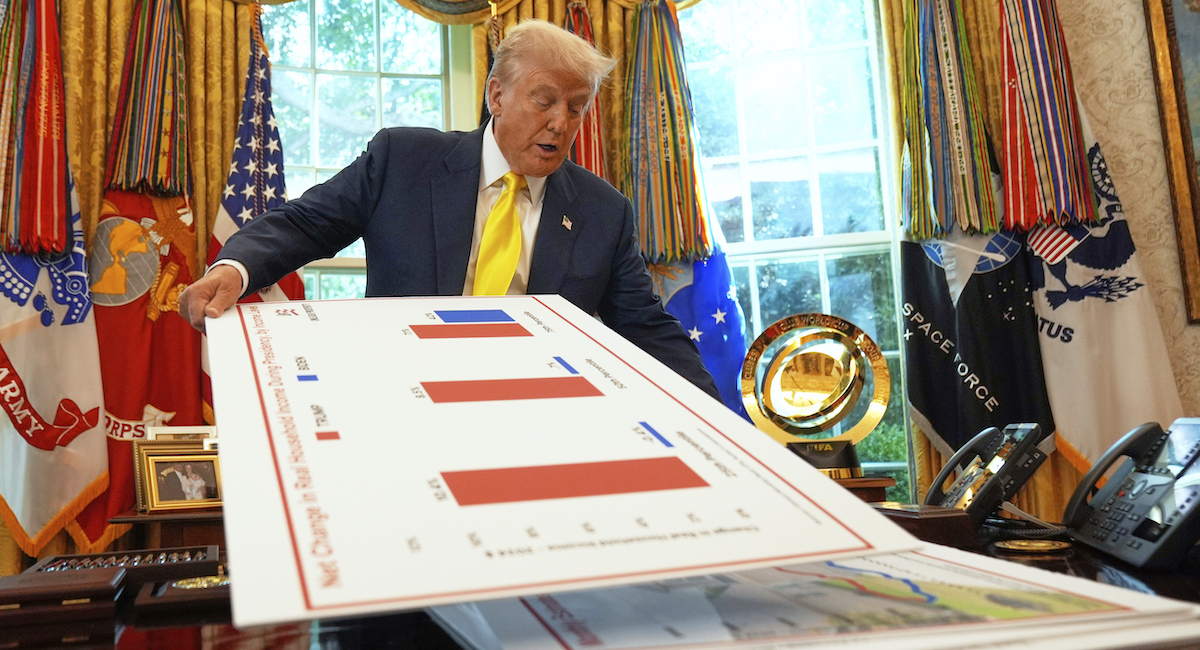

La prima sostiene che gli enormi stimoli economici e monetari concessi dai governi e dalle banche centrali nella prima fase della pandemia abbiano “surriscaldato l’economia”. In pratica, l’idea è che sia stato iniettato nei conti correnti dei consumatori e nei bilanci delle imprese e delle banche, attraverso sussidi, detrazioni e altri sistemi, più denaro di quello che è possibile spendere per generare nuova attività economica. Se in circolazione c’è più denaro di quello che l’economia può assorbire, i prezzi aumentano, perché consumatori e imprese finiscono per contendersi beni e servizi. Questa teoria è sostenuta da importanti economisti, come Larry Summers, il teorico delle politiche economiche dell’ex presidente americano Barack Obama, e Olivier Blanchard, l’ex capo economista del Fondo monetario internazionale.

L’altra teoria ritiene invece che il ritorno dell’inflazione sia dovuto non tanto a scelte di politica economica, quando ad alcuni fattori esterni, in particolar modo la crisi dei commerci mondiali, che sta rallentando la produzione e il trasporto di moltissimi beni in tutto il mondo, e la crisi energetica, che sta facendo aumentare molto il prezzo dell’energia. In pratica, chi sostiene questa teoria ritiene che l’inflazione sia aumentata non perché l’economia si sia “surriscaldata”, ma perché una serie di crisi ha provocato una certa scarsità di beni e materie prime, che a sua volta ha provocato un aumento dei prezzi dei beni e delle materie prime ancora disponibili.

A rafforzare questa seconda teoria, c’è il fatto che i trend di spesa non sono aumentati nonostante incentivi e stimoli, cosa che dovrebbe succedere in un’economia “surriscaldata”. La differenza principale rispetto al periodo precedente alla crisi (e una delle cause degli ingorghi nella produzione e nei trasporti, e dunque dell’inflazione) sarebbe che per via della pandemia le persone spendono di più in prodotti e meno in servizi: anziché abbonarsi in palestra, usano gli stessi soldi per comprare una cyclette. Questa teoria è sostenuta da economisti altrettanto prestigiosi, come il premio Nobel Paul Krugman.

È probabile che a provocare l’aumento dell’inflazione sia una concomitanza di molti fattori spiegati almeno in parte da entrambe le teorie. Ma capire quale sia la causa prevalente è importante per capire quanto ancora durerà il fenomeno.

Mesi o anni

Secondo Paul Krugman, che ne ha scritto di recente sul New York Times, sulla durata di questo fenomeno inflazionario si sono formate due scuole di pensiero, che corrispondono grossomodo alle due teorie citate qui sopra su come l’inflazione si è generata: il “Team transitorio” e il “Team persistente”.

Come è facile intuire, il Team transitorio – a cui appartiene lo stesso Krugman – ritiene che l’inflazione sia provocata da cause passeggere, come appunto la crisi dei commerci mondiali, e che dunque appena queste cause spariranno o saranno alleviate, le cose torneranno alla normalità. Potrebbe volerci qualche mese, ma gli ottimisti ritengono che l’inflazione potrebbe cominciare a ridursi già nel 2022 – a patto, ovviamente, che le cause esterne si risolvano. Questa ipotesi transitoria è la più ottimista per l’economia, perché sostiene che l’alta inflazione sia un fenomeno relativamente effimero, che non richiederà particolari aggiustamenti monetari e che non danneggerà seriamente la ripresa economica.

Il “Team persistente” è più pessimista. Gli economisti che ne fanno parte ritengono che l’aumento dell’inflazione sia provocato da cause economiche più strutturali, e che dunque l’inflazione rimarrà alta per parecchio tempo (si parla di qualche anno), che il suo aumento potrebbe essere ancor più consistente di quello che abbiamo visto in questi mesi e che ciò avrà conseguenze importanti sulle economie e in ultima istanza sulle nostre vite.

Secondo Larry Summers, per esempio, le banche centrali saranno costrette ad agire in fretta e ad alzare i tassi d’interesse, cosa che non soltanto rallenterà la crescita economica, ma potrebbe portare perfino a un periodo di stagnazione e recessione.

Il permanere di un alto livello di inflazione è particolarmente rischioso anche perché, di fatto, l’inflazione dipende dalla domanda e dall’offerta di beni, e ha un aspetto psicologico piuttosto importante. Quando l’inflazione è sotto controllo, i consumatori programmano con una certa prevedibilità i loro acquisti perché confidano che i prezzi rimarranno stabili. Ma se i consumatori cominciano a convincersi che l’inflazione è in aumento e che continuerà ad aumentare ancora a lungo, allora potrebbero essere spinti a comportamenti che alimentano l’inflazione stessa.

Per esempio, se ci si convince che a causa dell’inflazione comprare un frigorifero nuovo tra tre mesi costerà 50 euro più che comprarlo subito, ci si affretterà a comprarlo il prima possibile. Lo stesso faranno tutti gli altri consumatori, e questo spingerà i produttori ad alzare i prezzi per far fronte all’aumento della domanda, cosa che farebbe alzare ulteriormente l’inflazione e a sua volta accrescerebbe l’urgenza percepita di comprare subito. Per questo spesso si dice che l’inflazione è una “profezia che si autoavvera” e per questo, una volta che l’inflazione è entrata nella mentalità dei consumatori, è difficile eliminarla, anche agendo sui tassi. È ciò che successe negli Stati Uniti negli anni Ottanta, quando il paese dovette affrontare alcuni anni di recessione prima di riuscire a mettere a freno l’inflazione.

Che fare

Fino a qualche mese fa, la stragrande maggioranza delle banche centrali del mondo faceva saldamente parte della fazione di chi riteneva che l’inflazione fosse un fenomeno passeggero, provocato da alcuni squilibri cominciati dopo la pandemia da coronavirus, e che si sarebbe risolta senza necessità di un intervento monetario. Oggi invece soltanto la Banca centrale europea è ancora di questo avviso, mentre buona parte delle altre banche centrali si sta avvicinando sempre di più al “Team permanente”, anche se con molta cautela.

A fine novembre Jerome Powell, il presidente della Federal Reserve (FED), la banca centrale americana, ha detto che «è tempo di ritirare» la parola “transitorio” quando si parla di inflazione. Powell ha poi spiegato che usare il termine “transitorio” è sbagliato, perché dà la falsa impressione che non ci sia niente di cui preoccuparsi. Qualche giorno fa, la FED ha annunciato che ridurrà più rapidamente di quanto previsto il suo programma di acquisto di titoli di stato (limitando così la quantità di denaro che circola nell’economia) e soprattutto ha fatto capire che nel 2022 potrebbe alzare i tassi per ben tre volte, e continuare a farlo fino al 2024. Attualmente i tassi negli Stati Uniti sono praticamente a zero, così come nell’Eurozona.

«Penso che i dati che abbiamo ricevuto verso la fine dell’autunno fossero un segnale molto forte che l’inflazione è più persistente e alta, e che il rischio che rimanga alta a lungo sia cresciuto», ha detto Powell.

Sempre questa settimana, a sorpresa, la Bank of England, cioè la banca centrale britannica, ha annunciato un aumento dei tassi d’interesse dal minimo storico di 0,1 a 0,25, facendo del Regno Unito la prima grande economia dell’Occidente ad alzare i tassi. Secondo la Bank of England, benché la rapida diffusione della variante omicron del coronavirus costituisca un possibile pericolo per l’economia, il rischio è comunque superato dai possibili danni dell’inflazione alta.

Nel corso delle ultime settimane le banche centrali di vari altri paesi, come Norvegia, Nuova Zelanda e Messico, tra le altre, hanno alzato i tassi in maniera più o meno decisa.

L’unica grossa banca centrale che ancora resiste è la BCE. Questa settimana la sua presidente, Christine Lagarde, ha sì annunciato una decisa diminuzione nel ritmo degli acquisti di titoli di stato (che però continuerà almeno per tutto il 2022), ma ha anche fatto capire piuttosto chiaramente che la Banca centrale europea continua a considerare l’aumento dell’inflazione come in buona parte temporaneo. Prevede che arriverà al 3,2 per cento nel 2022, ma che poi crollerà all’1,8 per cento nel 2023 e nel 2024, ben sotto il target del 2 per cento.

«È molto improbabile che alzeremo i tassi d’interesse nel 2022», ha detto Lagarde, indicando che la BCE intende muoversi diversamente rispetto alle altre banche centrali dei paesi sviluppati.

Una possibile interpretazione della posizione della BCE è che le economie americana ed europea si trovano a stadi diversi della ripresa economica dopo la crisi provocata dalla pandemia: se l’economia americana (e in parte quella britannica) ha avuto una ripresa più rapida, quelle di molti paesi europei stanno invece ancora andando a rilento, e continuano ad aver bisogno dello stimolo di tassi bassi, nonostante l’inflazione. La BCE, al contrario della Bank of England, ritiene inoltre che la variante omicron sia un fattore di rischio alto per l’economia: meglio tenere i tassi bassi, e aspettare di vedere che effetto avrà nei prossimi mesi.