Ci sono sempre più servizi per fare acquisti online a rate e senza interessi

Molto usati all'estero, si stanno diffondendo anche in Italia e piacciono soprattutto ai siti di e-commerce

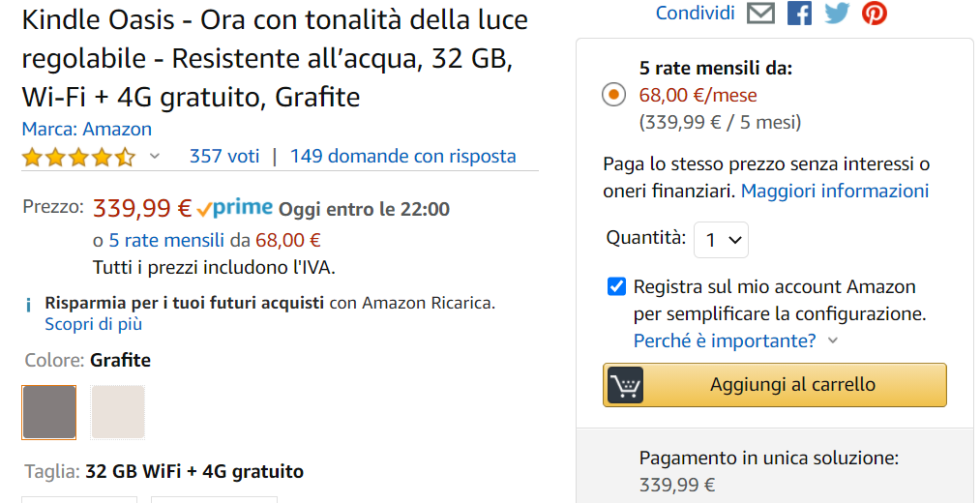

Su Amazon alcune cose si possono comprare pagando a rate, senza interessi. È così da febbraio, almeno nella versione italiana del grande sito di e-commerce, e vale solo per prodotti venduti e spediti direttamente da Amazon. Per poterlo fare basta avere alcuni requisiti tra cui essere registrati sul sito da almeno un anno e avere una carta di credito o di debito (cioè un bancomat) salvata.

Per i negozi online italiani quest’opzione è una novità: solitamente infatti le società finanziarie che permettono di pagare a rate l’acquisto di beni di consumo (anche online), concedono prestiti solo dopo aver avuto qualche garanzia, come una copia della busta paga. E poi chiedono interessi. Al contrario, in paesi come l’Australia, gli Stati Uniti e il Regno Unito, da qualche anno sono molto diffusi questi sistemi senza interessi.

Una delle società più grosse a offrire questo servizio all’estero è Afterpay, che ha da poco annunciato che nei prossimi mesi arriverà anche in Italia e Spagna col nome Clearpay. Ma non è l’unica: altre aziende già diffuse all’estero hanno annunciato che arriveranno in Italia e altre ancora stanno nascendo direttamente qui. Il modello è quello del cosiddetto “compra ora, paga dopo” e non prevede valutazioni di affidabilità, interessi o commissioni. L’obiettivo è quello di agevolare gli acquisti online facendo contenti sia gli e-commerce che gli utenti, almeno nell’immediato. E ovviamente di guadagnarci, ma non con gli interessi.

Gli esperimenti di Amazon ed ePrice

Per il momento, il pagamento dilazionato su Amazon non vale per tutti gli acquisti, ma solo per i prodotti nuovi e a marchio Amazon venduti e spediti da Amazon, e non da venditori terzi. In questi casi, sulla pagina del prodotto compare un’opzione di pagamento in 5 rate di importo uguale, che l’utente può selezionare al momento dell’acquisto. La dilazione del pagamento, una volta attivata, può essere interrotta in qualsiasi momento, pagando quello che resta quando si vuole.

Nel caso di Amazon, è la piattaforma stessa a offrire il servizio ai suoi utenti e non una società terza. Diverso è invece il caso di ePrice, che nel mese di agosto ha fatto un test per mettere alla prova questa modalità di pagamento appoggiandosi a Oney, un’azienda di servizi finanziari francese che opera anche in Italia. Gli utenti che facevano acquisti nel periodo in cui la promozione era attiva potevano chiedere un finanziamento da ripagare in 3 o 4 rate senza interessi, con l’unico requisito della carta di credito.

Il caso di Afterpay

Una delle prime società a proporre questo modello agli e-commerce è stata Afterpay, una società australiana che negli ultimi sei anni ha raggiunto circa 7 milioni di utenti e oggi è quotata oltre 20 miliardi di dollari. Il suo modello è molto semplice: chi decide di fare un acquisto — anche piccolo — sugli e-commerce affiliati ad Afterpay può decidere di pagare subito solo un quarto del totale e dilazionare il resto del pagamento in tre rate senza interessi, da pagare a distanza di due settimane. Prima della scadenza prevista per il pagamento di una rata, Afterpay manda un promemoria all’utente e se l’utente non paga in tempo gli addebita una tassa per il ritardo.

Afterpay guadagna soprattutto grazie alla percentuale che si fa pagare dai siti di e-commerce convenzionati, che è circa il 4 per cento di ogni acquisto portato a termine. In cambio, Afterpay dà alle piattaforme di shopping online la possibilità di offrire pagamenti a rate ai propri utenti senza correre rischi. È Afterpay infatti che anticipa i soldi per l’utente ed è sempre Afterpay che si occupa di recuperare il credito nelle successive settimane. La differenza con i modelli di pagamento a rate a cui siamo abituati, oltre al fatto che non ci sono interessi, è che il “prestito” viene concesso immediatamente a chiunque si registri alla piattaforma e che può essere richiesto anche per piccoli acquisti.

– Leggi anche: Ora le piccole librerie italiane hanno un e-commerce in comune

Un vecchio articolo di Vox sollevava alcune questioni critiche rispetto al modello di Afterpay e in generale dei servizi con la stessa formula. La prima è che si propongono come servizi a vantaggio dei consumatori quando in realtà sono soprattutto servizi per negozi online che vogliono aumentare le vendite e incentivare gli utenti a fare acquisti anche quando non potrebbero permetterseli.

Quando nel 2019 Afterpay cominciò a diffondersi negli Stati Uniti, Linda Jun di Americans for Financial Reform (un’associazione di consumatori impegnata nel riformare il sistema finanziario americano) lo definì «una nuova droga». «I pagamenti a rate furono introdotti per aiutare persone con un basso reddito a comprare il forno o il frigorifero», disse Jun al New York Times, «questi servizi invece sono rivolti a persone che non sanno resistere alla tentazione di fare acquisti». Del resto i primi negozi online a collaborare con Afterpay non erano negozi di elettrodomestici ma di vestiti, come Urban Outfitters, Reformation e Ugg.

Un’altra questione emersa soprattutto in Australia riguarda i vincoli legali di Afterpay, che non essendo una vera e propria società di prestiti (perché non fa pagare gli interessi) sfugge facilmente alle leggi che regolano il rapporto tra creditori e debitori, con conseguenze rischiose per i secondi.

Per usare Afterpay, infatti, non è necessario avere una carta di credito. Questo è probabilmente uno dei motivi che hanno permesso che si diffondesse così tanto negli Stati Uniti — dove molte persone preferiscono non averla — ma anche uno dei suoi aspetti più critici. Gli utenti possono infatti pagare manualmente la rata ogni due settimane e il numero di quelli che se lo dimenticano (o non lo fanno per altre ragioni) è alto: tra giugno 2017 e giugno 2018, circa un quarto dei guadagni di Afterpay proveniva dalle penalità imposte agli utenti in ritardo sui pagamenti.

Al contrario, molti altri servizi ― come quello di Amazon in Italia ― impongono la carta di credito come prerequisito per la concessione del prestito e addebitano automaticamente l’importo della rata all’utente ogni mese, rendendo molto rari i casi di mancato pagamento.

– Leggi anche: Perché i giornali cercano di vendervi cose

Altri servizi, italiani e non

All’estero il potenziale delle aziende come Afterpay è diventato abbastanza evidente. Un altro servizio simile che ha avuto molto successo è offerto da Klarna, una banca online svedese che esiste dal 2005. Nella prima metà del 2020, anche grazie all’aumento degli acquisti online dovuto al lockdown, Klarna ha raggiunto 12 milioni di utenti attivi al mese e nei paesi in cui il servizio è disponibile (Regno Unito, Australia, Spagna e Stati Uniti) ha stretto accordi con migliaia di nuovi negozi online che si sono andati ad aggiungere alle centinaia di migliaia con le quali collaborava già: tra questi ci sono Sephora, Groupon e Ralph Lauren. Il modello è molto simile a quello di Afterpay, solo che in questo caso le rate sono tre e sono mensili. In Italia, la app di Klarna si può scaricare, ma non ci sono ancora negozi online affiliati.

Un esempio italiano è quello di Scalapay, una startup fondata circa un anno fa da Simone Mancini, cresciuto in Australia e tornato in Italia apposta per replicare il modello di Afterpay. Scalapay offre pagamenti dilazionati in tre rate da pagare a distanza di quattro settimane l’una dall’altra, senza interessi. Ai negozi online promette che grazie al proprio servizio la spesa media dei clienti aumenterà del 42 per cento. Per usare Scalapay non serve avere la carta di credito, si possono usare anche carte prepagate: per questo, come nel caso di Afterpay, è prevista una penale di 6 euro in caso di ritardo nei pagamenti. Tra i negozi online convenzionati con Scalapay ci sono Yamamay, BricoBravo, Carpisa e Kasanova, solo per citarne alcuni.

Un altro caso ancora è quello della società francese Cofidis: esiste da più di 30 anni e il suo servizio Pagodil per fare pagamenti dilazionati senza interessi esiste dal 2012 nei negozi fisici. Da maggio si può usare anche per gli acquisti online. Tra gli e-commerce convenzionati ci sono Leroy Merlin, Decathlon ed Euronics. Da qualche mese, Cofidis è anche partner di Amazon con il servizio CreditLine, che viene offerto agli utenti che vogliono pagare a rate un prodotto per cui non è possibile attivare il pagamento dilazionato di Amazon (per esempio perché venduto da un negozio terzo). CreditLine prevede però un piccolo tasso d’interesse.

– Leggi anche: Il futuro delle televendite