L’accordo su Autostrade, spiegato

Secondo alcuni ha vinto il governo, secondo altri i Benetton: cosa possiamo dire e soprattutto quali pezzi ancora ci mancano, per orientarsi tra i giudizi opposti in giro

L’accordo raggiunto nella notte tra martedì e mercoledì tra il governo e Autostrade per l’Italia sul futuro della concessione autostradale è descritto oggi con toni e parole opposti sulle prime pagine dei quotidiani. Alcuni lo celebrano come una grande vittoria del governo, che sarebbe riuscito a imporsi su una delle più potenti famiglie imprenditoriali italiane; altri lo demoliscono, sostenendo che porti soltanto grossi debiti e guai per i contribuenti.

L’accordo, in sostanza, prevede che Autostrade per l’Italia (ASPI) – società privata che gestisce in concessione quasi 3mila chilometri di rete autostradale, controllata da una holding di cui la famiglia Benetton è socia di riferimento – cambi radicalmente assetto societario con l’ingresso di Cassa Depositi e Prestiti, una società controllata del ministero delle Finanze, e con un grosso ridimensionamento della quota dei Benetton. ASPI sarà poi quotata in borsa e lo Stato ne rimarrà socio di riferimento riprendendo quindi il controllo di una grossa parte delle autostrade, a vent’anni dalla privatizzazione.

Il tutto è più lungo e complicato di così – ci arriviamo – ma la prima cosa da sapere è che è ancora presto per giudicare davvero l’accordo: alcuni elementi fondamentali infatti devono ancora essere decisi. Ci si può però fare un’idea almeno approssimativa di come siano andate le trattative esaminando un po’ più approfonditamente quanto sappiamo.

Il contesto in breve

Per fare un rapidissimo riassunto, la trattativa tra governo e ASPI serviva a decidere cosa fare dopo il crollo del ponte Morandi nel 2018. Il Movimento 5 Stelle voleva assolutamente revocare la concessione ad ASPI, lo aveva promesso più volte e aveva fatto una grande campagna politica sull’importanza di estromettere la famiglia Benetton, accusata di negligenze e mancati controlli, e quindi di essere responsabile del crollo.

Ma il contratto di concessione prevedeva, in caso di recesso deciso dal governo, che lo Stato versasse una penale di 23 miliardi di euro: una montagna di soldi. Con il decreto Milleproroghe il governo aveva provato ad abbassare la penale a circa 7 miliardi, ma se si fosse proceduto con la revoca certamente si sarebbe finiti in un lungo contenzioso legale, con ASPI che avrebbe probabilmente tentato di ottenere l’intera somma prevista dal contratto. Il Partito Democratico, quindi, voleva una soluzione più cauta e di compromesso, per evitare questo rischio. Il presidente del Consiglio Giuseppe Conte, più vicino al M5S che al PD, aveva tenuto una posizione un po’ altalenante tra le due.

Cos’ha detto la politica dell’accordo

Il PD è quello che sembra più contento, perché ha ottenuto quello che voleva: si è evitata la revoca e il rischioso contenzioso legale. Il M5S è sembrato più diviso: qualcuno, come l’ex ministro dei Trasporti Danilo Toninelli, ha pubblicato video entusiasti in cui attribuisce al proprio partito il grande successo di aver “cacciato” i Benetton dalle autostrade dicendo che questo avverrà senza esborsi per lo Stato. Altri, come il ministro degli Esteri Luigi Di Maio, si sono detti soddisfatti ma sono sembrati un po’ più tiepidi, perché del resto a lungo avevano assicurato e promesso che la concessione sarebbe stata revocata. Il leader della Lega Matteo Salvini, invece, ha sostenuto che a festeggiare l’accordo siano stati in realtà proprio i Benetton.

Capiamoci qualcosa

La prima fase prevista dall’accordo è quella determinante per capire chi ci guadagnerà, ma è anche quella su cui ci mancano alcune informazioni fondamentali. ASPI, infatti, sarà sottoposta a un aumento di capitale riservato: cioè sarà aumentato il patrimonio sociale attraverso l’emissione di nuove azioni che potranno essere acquistate da Cassa Depositi e Prestiti, che arriverà così a controllarne il 33 per cento.

La vera domanda, però, è a quanto ammonterà questo aumento di capitale: cioè quanto sarà valutata ASPI da Cassa Depositi e Prestiti, e di conseguenza quanto dovrà versare la stessa Cassa Depositi e Prestiti per acquisire un terzo delle azioni. Come spiega oggi il Sole 24 Ore:

Manca il prezzo. E dovrà essere questa cifra il parametro chiave per valutare l’operazione decisa dal consiglio dei ministri all’alba di mercoledì. Ma per come si erano messe le cose, l’analisi degli osservatori corre al confronto con l’ipotesi della revoca, e con la montagna di contenziosi e di rischi default che si sarebbe portata dietro. E la mediazione portata avanti dal ministro dell’Economia Roberto Gualtieri risolve su questo grossi guai.

Le stime che circolano di più dicono che ASPI sarà valutata tra i 9 e i 12 miliardi: e quindi il 33 per cento delle azioni varrà tra i 3 e i 4 miliardi: i soldi che Cassa Depositi e Prestiti verserà nelle casse della società. È questa la cifra che il Sole paragona agli almeno 7 miliardi che lo Stato avrebbe dovuto pagare per revocare la concessione, e che però potevano arrivare fino a 23 se il contenzioso legale fosse andato male.

Contemporaneamente Atlantia, che adesso ha l’88 per cento delle quote di Aspi, dovrà venderne il 22 per cento a «investitori istituzionali di gradimento di Cassa Depositi e Prestiti»: i giornali parlano del fondo americano Blackstone e dell’australiano Macquaire. C’è sempre il problema che non sappiamo il prezzo a cui saranno vendute queste azioni, da cui dipenderà il guadagno di Atlantia e quindi quello dei Benetton: ma è indubbio che Atlantia incasserà dei soldi dalla vendita di queste azioni. L’accordo prevede però una clausola: Atlantia non potrà distribuire questa somma agli azionisti sotto forma di dividendi per un certo periodo (il Corriere della Sera parla di almeno due anni).

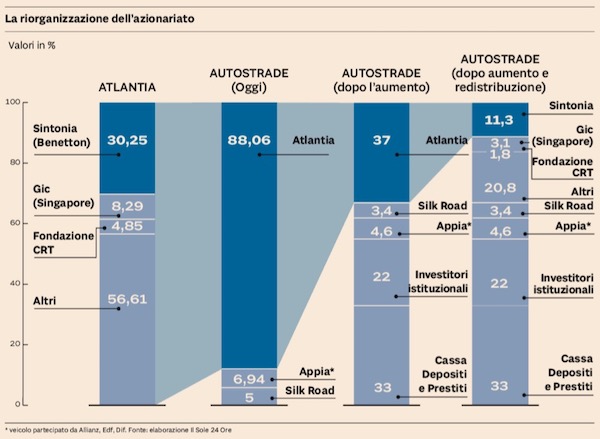

Dopo questa riorganizzazione, quindi, Cassa Depositi e Prestiti avrà il 33 per cento e gli investitori istituzionali il 22 per cento, per una quota del 55 per cento. Ci sarà allora una quotazione in borsa di ASPI, e una parallela scorporazione di Atlantia da Autostrade: significa che la holding distribuirà ai suoi azionisti quel 33 per cento di azioni. I Benetton (in realtà la holding Sintonia, che è quella con cui detengono le quote in Atlantia) scenderanno così intorno al 10 per cento delle azioni totali della nuova società Autostrade. Gli altri attuali soci di Atlantia, per esempio Fondazione Crt e il fondo sovrano di Singapore, avranno a loro volta circa il 2 e il 3 per cento della società. Gli altri soci di Aspi, per esempio il fondo cinese Silk Road, avranno circa il 3,4 per cento. Il Sole 24 Ore ha realizzato un grafico che spiega meglio questi complicati passaggi.

Gli azionisti della nuova società Autostrade, compresi i Benetton attraverso la holding Sintonia, potranno a questo punto vendere o comprare una certa quantità di azioni, per aggiustare la propria partecipazione. Il valore che avranno le azioni sul mercato, però, è a sua volta ancora da stabilire.

A mancare, quindi, è soprattutto l’analisi che sarà fatta sul valore della nuova società Autostrade. Come spiega il Corriere della Sera, «prima serve una revisione formale della concessione che fissi formalmente le tariffe e quindi renda possibile il calcolo sulla remunerazione degli investimenti». Su questo influirà l’applicazione della riduzione dei pedaggi inclusa nell’accordo tra governo e ASPI. Comunque l’incasso netto finale dei Benetton, stima il Corriere, «potrebbe oscillare tra i 3 e i 6 miliardi di euro».

Al bilancio dell’operazione vanno aggiunte ancora due cose: i 3,4 miliardi di euro che, secondo l’accordo, ASPI dovrà versare allo stato come risarcimento per il crollo del ponte Morandi; e le conseguenze potenzialmente molto gravi sull’economia italiana (e non solo) di un eventuale fallimento di ASPI e Atlantia conseguente alla revoca della concessione.

La questione dell’aumento in borsa

Ieri, all’apertura delle borse, le azioni di Atlantia sono aumentate del 26,65 per cento: un comportamento che ha portato in tanti a sostenere che i mercati abbiano valutato che la holding, e quindi anche i Benetton, siano usciti vincitori dalla trattativa con il governo.

Certamente la crescita dimostra una certa fiducia degli investitori nell’esito dell’operazione, ma bisogna tenere presente che nei giorni scorsi, in cui erano arrivate una serie di notizie poco incoraggianti per Atlantia, le azioni erano crollate. Nonostante quel balzo, le azioni di Atlantia non hanno nemmeno recuperato il valore che avevano a inizio mese. Inoltre le azioni di Atlantia erano scese moltissimo dopo il crollo del ponte Morandi, e di nuovo lo scorso febbraio per via dell’avvicinarsi della minacciata revoca: a inizio agosto 2018 valevano circa 25 euro, oggi sono intorno ai 14.

E i debiti di ASPI?

Questo è un altro punto ancora da chiarire. I debiti totali della società ammontano a oltre 9 miliardi di euro, di cui oltre 5 sono garantiti da Atlantia. L’operazione a cui sarà sottoposta ASPI, tra l’aumento di capitale e tutto il resto, potrebbe finire per modificare l’ammontare dei debiti, che comunque continueranno a esserci e passeranno quindi ai nuovi azionisti, Cassa Depositi e Prestiti compresa.