Perché lo spread scende moltissimo

I rendimenti dei titoli di Stato italiani hanno raggiunto il livello più basso da parecchio tempo, se non di sempre: c'entra che la Lega non è più al governo, ma non solo

di Davide Maria De Luca

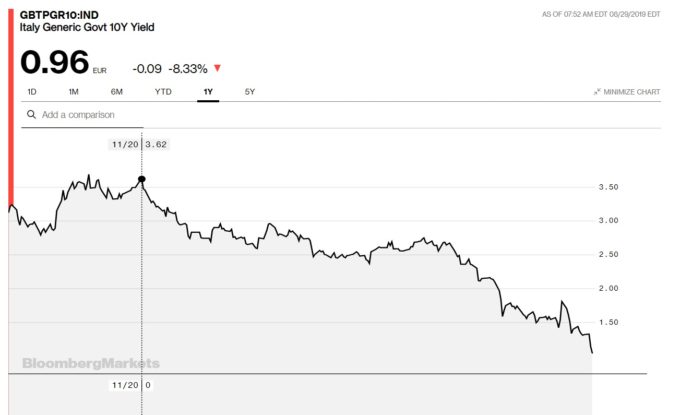

Negli ultimi giorni i titoli di Stato italiani hanno raggiunto uno dei livelli di rendimento più bassi della loro storia, e lo spread è sceso ai livelli precedenti alla formazione del governo Lega-Movimento 5 Stelle. I BTP decennali, ad esempio, non hanno mai pagato un tasso di interesse così basso a chi li acquista. Per lo Stato italiano, quindi, non è mai stato così conveniente finanziarsi indebitandosi. Oggi, per esempio, il ministero dell’Economia ha venduto 4 miliardi di euro di BTP a dieci anni con un tasso di interesse dello 0,96 per cento, il rendimento più basso di sempre.

Considerando che probabilmente nei prossimi dieci anni l’inflazione sarà almeno pari o superiore all’1 per cento (è stata dell’1,2 per cento nel 2018) significa che chi ha comprato BTP si vedrà restituire una cifra di valore inferiore a quella che ha investito oggi (un’inflazione superiore al rendimento, infatti, si “mangia” gli interessi e parte del capitale). Di fatto significa che gli investitori stanno pagando per finanziare il nostro paese (è già accaduto spesso negli ultimi anni, ma finora era successo ai titoli di paesi percepiti come molto stabili, per esempio quelli tedeschi).

Allo stesso tempo è diminuito anche lo spread, che misura la differenza tra il rendimento dei BTP italiani e degli equivalenti titoli tedeschi. Oggi lo spread è sceso fino a 163 punti base, un livello che aveva toccato l’ultima volta prima della formazione del governo Lega-Movimento 5 Stelle (mentre nei giorni della sua formazione, alla fine del maggio 2018, era arrivato a toccare i 300 punti base).

Ci sono alcune ragioni per spiegare questi cambiamenti. La prima ha a che fare con la caduta del governo. Gli investitori, cioè i grandi istituti finanziari che giorno per giorno contribuiscono a far muovere lo spread vendendo o acquistando titoli di Stato (qui avevamo spiegato come funziona questo meccanismo), avevano “prezzato” – come si dice in gergo – il rischio (in realtà abbastanza remoto) di un fallimento italiano o di una ridenominazione del debito pubblico in un’altra valuta nel caso dell’uscita dall’euro (che sono un po’ la stessa cosa), viste le note posizioni della Lega su questo tema.

È il fenomeno per cui, per esempio, le dichiarazioni sui famosi “mini-bot” si trasmettevano quasi automaticamente sui rendimenti e quindi sullo spread. Con l’uscita della Lega dal governo, i mercati hanno ritenuto che questo rischio si sia attenuato e quindi hanno “premiato” i titoli di Stato italiani, chiedendo un rendimento più basso in cambio del loro acquisto.

Ma c’è anche dell’altro. La caduta del governo in realtà ha prodotto prima un loro incremento (nei giorni in cui sembravano probabili nuove elezioni) seguito quasi subito da una rapida riduzione dei rendimenti. Questa riduzione però era già in corso da mesi. Come mai?

Il rendimento dei titoli decennali italiani nell’ultimo anno, con evidenziato il calo iniziato a novembre (Bloomberg)

Non c’è una sola risposta, né una risposta semplice: in ballo ci sono molti fattori che non hanno a che fare soltanto con la situazione del nostro paese. La causa principale di questa lenta ma costante riduzione nei rendimenti è l’annuncio con cui Mario Draghi, il presidente della Banca Centrale Europea, lo scorso novembre fece sapere che se l’inflazione fosse rimasta stagnante, cioè sotto il 2 per cento che la BCE considera il livello “sano”, sarebbe intervenuto con strumenti “straordinari”, per esempio facendo partire un nuovo programma di Quantitative Easing oppure interrompendo l’innalzamento previsto dei tassi di interesse (tutte operazioni che, direttamente o indirettamente, contribuiscono ad abbassare i tassi di interesse, compresi quelli sui titoli di Stato).

Con il passare dei mesi questa tendenza della BCE a tenere aperti i “cordoni della borsa”, o ad annunciare di essere pronta a farlo, si è confermata. Lo stesso hanno fatto le banche centrali di Stati Uniti e Giappone. Il punto è che l’inflazione, una delle principali ragioni che in passato spingevano le banche centrali a rallentare i loro stimoli all’economia per evitare che mettere troppo denaro in circolazione potesse far crescere eccessivamente i prezzi, sembra essere sparita dal mondo sviluppato.

– Leggi anche: Che fine ha fatto l’inflazione?

Allo stesso tempo le ragioni per continuare con lo stimolo economico non sono scomparse: la disoccupazione rimane alta (anche se viene spesso “mascherata” dalla sottoccupazione e dal part time involontario), mentre non solo la crescita economica ristagna, in particolare in Europa e in Giappone, ma ci sono anche crescenti timori di una nuova recessione globale.

Nel corso dell’ultimo anno, nei forum dove economisti e banchieri centrali discutono del futuro dell’economia, come quello di Sintra in Portogallo e quello di Jackson Hole negli Stati Uniti, si è parlato sempre di più di come il funzionamento dell’economia nei paesi sviluppati appaia per alcuni aspetti profondamente cambiato rispetto al passato, e di come alcune ricette utilizzate in passato non sembrino più valide. In una serie tweet molto commentati, il professore di Harvard ed ex segretario al Tesoro del presidente statunitense Bill Clinton, Larry Summer, ha scritto che «i tassi di interesse a zero senza possibilità di scampo sono oggi la principale aspettativa dei mercati in Europa e Giappone» almeno per «la prossima generazione». E gli Stati Uniti «sono a una recessione di distanza dal trovarsi nella stessa situazione».

Se queste previsioni saranno confermate, le conseguenze per le economie sviluppate saranno di grande portata. Da un lato, ci dovremo abituare a un lungo periodo di stagnazione o di crescita anemica. Dall’altro, i paesi fortemente indebitati otterranno un margine di manovra per le loro politiche fiscali impensabile fino a pochi anni fa. Se i tassi di interesse italiani rimarranno sul livello attuale per i 6-7 anni necessari a rinnovare completamente lo stock di debito (cioè a sostituire le emissioni ai vecchi tassi con nuovo debito piazzato con bassissimi rendimenti) i governi italiani passeranno dal pagare circa 64 miliardi di euro in interessi ogni anno (la cifra pagata nel 2018) a pagarne una quindicina. Significa che i margini di spesa annuali cresceranno potenzialmente di 50 miliardi di euro l’anno.