La ricerca della tassa perfetta

Quarant'anni fa ci abbiamo provato tassando i ricchi fino al 70 per cento, ma nel tempo le cose sono cambiate molto: in Italia e non solo

di Davide Maria De Luca – @DM_Deluca

Se siete un lavoratore medio italiano, la vostra busta paga annua lorda dovrebbe essere intorno ai 29.380 euro. Significa che ai fini dell’IRPEF, la principale tassa sul reddito delle persone, il fisco italiano vi considera tra i contribuenti più ricchi del paese e vi colloca nella terza aliquota marginale tra le cinque previste, quella che prevede che paghiate fino al 38 per cento di tasse. Se invece siete un importante manager di una società quotata in borsa la parte fissa del vostro stipendio si aggira intorno ai 900 mila euro l’anno: il fisco vi chiede di pagare in IRPEF fino al 43 per cento, cinque punti percentuali in più di un lavoratore medio.

Gli azionisti dell’azienda, che se è una buona annata possono ricavare anche svariati milioni di euro grazie ai dividendi delle loro quote, sono ancora più fortunati: in quanto “utili societari” i loro guadagni non sono soggetti all’IRPEF, ma a un’imposta speciale con un’unica aliquota fissata al 26 per cento, una percentuale inferiore a quella che paga chi guadagna meno di mille euro lordi al mese. Questo quadro, per quanto eloquente, è comunque incompleto e soltanto indicativo: il sistema fiscale italiano è talmente complicato che è quasi impossibile trovarsi di fronte a situazioni così chiare e trasparenti.

Per sapere quanto davvero paghiamo di tasse è necessario destreggiarsi tra decine di addizionali locali, deduzioni ed esenzioni; bisogna tener conto del nucleo familiare, del settore di occupazione e di moltissimi altri fattori. Il risultato di questa inestricabile situazione, frutto di decenni di piccoli interventi a favore di questa o quella categoria, è – come lo ha descritto l’ex ministro dell’Economia ed ex presidente della Corte Costituzionale Franco Gallo – «un sistema fiscale incrostato, al collasso, che favorisce chi più ha e ormai non è più né generale né progressivo».

L’ingiustizia del sistema fiscale italiano non è una novità. Era il 1900 quando Giovanni Giolitti, uno dei più longevi e abili politici nella storia del Regno d’Italia, scrisse un articolo sulla Stampa di Torino per criticare le iniquità italiane: «Quando confronto il nostro sistema tributario con quello di tutti i paesi civili resto compreso d’ammirazione per la longanimità e la tolleranza delle nostre plebi, e penso con terrore alle conseguenze di un loro possibile risveglio». A proposito dei benefici che quel sistema garantiva alle persone più benestanti, Giolitti, che era un liberale, aggiungeva: «Io deploro quanti altri mai la lotta di classe. Ma, siamo giusti, chi l’ha iniziata?».

Ai tempi di Giolitti, il problema era che le tasse colpivano in proporzione molto maggiore chi aveva poco rispetto a chi aveva tanto. Nella costituzione dell’epoca, lo Statuto Albertino, all’articolo 25 si diceva che i cittadini «contribuiscono indistintamente, nella proporzione dei loro averi, ai carichi dello Stato». “Nella proporzione dei loro averi” significava che le tasse avrebbero dovuto essere proporzionali ma non progressive: una quota del reddito e della ricchezza di ciascuno doveva andare in tasse, ma quella quota non cresceva al crescere di reddito e ricchezza. Il principio proporzionale si applicava perfettamente alla gran parte delle tasse che costituivano la colonna portante del sistema ai tempi della monarchia, cioè le tasse indirette e reali, quelle che colpiscono le cose, gli oggetti e i consumi. Questo tipo di imposte – per cui tutti pagano la stessa percentuale, diciamo – non fa differenze tra ricchi e poveri: colpisce in modo uguale tutti, e così finisce per essere patito soprattutto da chi ha meno. La più famigerata di queste imposte era la famosa tassa sul macinato, che gravava sui cereali macinati: portò a un incremento nel prezzo del pane, il principale alimento delle classi più povere, e insieme al sistema fiscale disfunzionale ai moti e alle ribellioni degli anni Novanta dell’Ottocento a cui Giolitti si riferiva nel suo articolo.

Il problema di creare un sistema fiscale equo venne affrontato dall’Assemblea Costituente dopo la fine della Seconda guerra mondiale. Fu un deputato campano, Salvatore Scoca della Democrazia Cristiana, a incaricarsi di riformulare il vecchio articolo 25 sulla base di principi più moderni. Nel corso della discussione, Scoca spiegò perché il principio proporzionale era sbagliato e avrebbe dovuto essere sostituito: «Chi ha dieci mila lire di reddito e ne paga mille allo Stato, con l’aliquota del 10 per cento, si troverà con 9 mila lire da impiegare per i suoi bisogni privati; mentre chi ne ha centomila, dopo aver pagato l’imposta del 10 per cento in base alla stessa aliquota, si troverà con una disponibilità di 90 mila lire. È ovvio che per pagare l’imposta il primo contribuente sopporta un sacrificio di gran lunga maggiore del secondo, e che sarebbe equo alleggerire l’aggravio del primo e rendere un po’ meno leggero quello del secondo».

Per Scoca e gli altri costituenti il principio della proporzionalità andava sostituito con quello della progressività: l’idea che i più benestanti non solo debbano pagare di più, ma debbano pagare in maniera più che proporzionale rispetto ai poveri. Scoca disse che il principio della progressività era «più democratico, più aderente alla coscienza della solidarietà sociale e più conforme alla evoluzione delle legislazioni più progredite». Fino ad allora quel principio era stato applicato solo occasionalmente, ma ora avrebbe dovuto divenire la «spina dorsale» del sistema tributario della nuova Repubblica. «Si può discutere sulla misura e sui limiti della progressione», disse Scoca, «ma non sul principio». Il risultato delle sue idee fu la redazione dell’articolo 53 della Costituzione come lo conosciamo oggi:

Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività.

Anche se le fondamenta ideologiche della Repubblica furono poggiate sul principio della progressività, tradurlo in pratica si rivelò più complesso del previsto. Soltanto nel 1973, al culmine, non a caso, di un durissimo periodo di conflitti e rivendicazioni sociali, a volte violente e militanti, da parte dei lavoratori e dei loro rappresentanti politici e sindacali, si giunse a una complessiva riforma del sistema fiscale con forti connotati progressivi.

Il punto centrale della riforma fu l’introduzione dell’IRPEF, l’imposta sui redditi delle persone fisiche. L’idea alla base di questa nuova tassa era introdurre un’imposta semplice, trasparente e facile da calcolare. Ogni imposta si compone di due elementi: l’aliquota, cioè la percentuale di valore che deve essere versata sotto forma di tasse (una volta considerate addizionali e detrazioni), e la base imponibile, cioè la “quantità” sulla quale si applica l’aliquota. Nelle intenzioni dei suoi ideatori, l’IRPEF avrebbe dovuto avere come base imponibile la totalità dei redditi della persona, indipendentemente dalla loro fonte: redditi da lavoro dipendente, utili prodotti dalle azioni oppure rendite da affitti di immobili. Su questa base imponibile – il reddito, appunto – lo Stato avrebbe imposto una numerosa serie di aliquote così da creare una curva che fosse il più progressiva possibile. Al momento del varo dell’IRPEF la nuova imposta prevedeva 32 aliquote differenti, dalla più bassa fissata al 10 per cento, alla più alta, pari al 72 per cento.

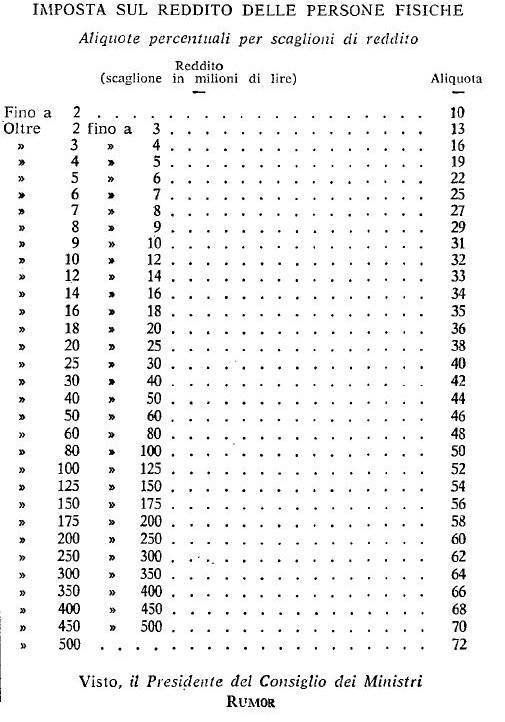

Attenzione: si parla di aliquote marginali, che si applicano cioè soltanto su quella parte di reddito che eccede la fascia dell’aliquota precedente. Prendendo in considerazione lo schema qui sotto, vuol dire che chi aveva un reddito di 5 milioni di lire avrebbe pagato in tasse il 10 per cento sui primi due milioni, il 13 per cento sul terzo milione, il 16 per cento sul quarto milione e il 19 per cento sul quinto milione.

La tabella originale con le 32 aliquote IRPEF stabilite dalla riforma del 1973.

Non ci furono grandi proteste o sfoggi di contrarietà all’introduzione della nuova imposta, nemmeno da parte dei ceti più abbienti. «L’imposta sul reddito delle persone fisiche è l’imposta di tutti»: così il 17 ottobre del 1973, il giorno della pubblicazione della riforma nella Gazzetta Ufficiale, il Sole 24 Ore commentava la nuova imposta. Anche il giornale degli imprenditori, insomma, accoglieva con favore la nuova “rivoluzionaria” imposta, che prometteva di rendere più equo per tutti il sistema fiscale.

Non tutto però era andato secondo i piani. «Da subito però quel disegno ambizioso fallì», racconta oggi Alessandro Santoro, professore di Scienza delle finanze all’Università Bicocca di Milano, ex componente del comitato di gestione dell’Agenzia delle Entrate e da anni consigliere tributario di governi e ministri. I redditi da capitale, spiega Santoro, per esempio i dividendi generati delle azioni, furono tolti dalla base imponibile dell’IRPEF e furono sottoposti a un regime speciale con un’aliquota più bassa. «Si ritenne», spiega Santoro, «che i redditi da capitale dovessero avere un trattamento di favore, perché bisognava attirare gli investimenti dall’estero e perché si pensava che le imprese italiane, che poggiavano su un capitalismo debole e su una borsa all’epoca praticamente inesistente, sarebbero state troppo penalizzate da una tassazione pesante sui redditi da capitali». Quello fu secondo Santoro «il primo caso di erosione della base imponibile IRPEF». Non sarebbe stato l’ultimo.

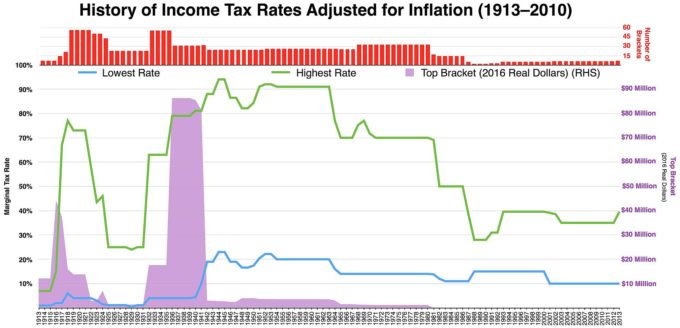

Anche con questa piccola eccezione, il nuovo sistema almeno sulla carta restava estremamente progressivo; ed era allineato con i quelli in vigore in quasi tutto il resto del mondo sviluppato. In Svezia l’aliquota marginale più alta raggiungeva il 90 per cento; in Germania e Francia si arrivava agli stessi livelli dell’Italia e persino negli Stati Uniti al momento dell’entrata in vigore dell’IRPEF esistevano 30 aliquote differenti per la principale imposta sul reddito, la più alta delle quali raggiungeva il 90 per cento.

Storia delle aliquote per la principale tassa sul reddito negli Stati Uniti.

Questi sistemi fiscali estremamente progressivi riflettevano un sentimento all’epoca molto diffuso: all’idea di una tassazione estremamente progressiva si accompagnava quella della centralità dello Stato nell’intervento e nella gestione dell’economia, dell’allargamento dei diritti sociali e del progressivo miglioramento delle tutele sul lavoro. In Italia furono gli anni dell’introduzione dello Statuto dei lavoratori, dell’IRI e del grande capitalismo di Stato; negli Stati Uniti fu il periodo in cui vennero introdotti i buoni pasto per i cittadini più poveri, la copertura sanitaria per gli anziani e le famiglie meno ricche – i programmi Medicare e Medicaid – e in cui venne finanziata la diffusione di una estesissima rete di radio pubbliche. Nel Regno Unito fu una grande stagione di intervento statale nell’economia, con la nazionalizzazione delle miniere di carbone e la creazione di un vasto e moderno welfare.

– Leggi anche: Dobbiamo parlare di neoliberismo

A partire dagli anni Ottanta, però, questo clima iniziò a mutare. Ci fu un cambiamento sia culturale che politico, che vide l’ascesa di leader come Margaret Thatcher e Ronald Reagan che – al posto dell’equità sociale – sostenevano la preminenza ideologica della libertà dell’individuo sull’interferenza dello Stato. Ma ci furono anche una crisi economica e sistema.

La crisi petrolifera del 1973 aveva provocato nella gran parte del mondo sviluppato una fortissima inflazione. In Italia, uno dei paesi più colpiti, l’aumento dei prezzi raggiunse al suo picco il 20 per cento annuo. Il fatto che all’epoca esistessero sistemi automatici di adeguamento dei salari all’inflazione (come la famosa “scala mobile”), insieme a un sistema fiscale ad aliquote fittissime, fece sì che per un contribuente fosse facile finire da una fascia di aliquota a quella più alta solo perché era aumentato il suo salario nominale, senza che si fosse modificato il suo potere d’acquisto (è il fenomeno del cosiddetto “fiscal drag”). Per risolvere questo problema furono introdotti complessi sistemi di restituzione, la cui efficacia però rimase molto dubbia.

Se il “fiscal drag” metteva sotto pressione il sistema fiscale “dal basso”, cioè a partire dai redditi più ridotti, fu però dall’altro lato della scala sociale che in quegli anni iniziarono a maturare le maggiori preoccupazioni. La più forte riguardava il cosiddetto effetto “sostituzione”: l’idea cioè che quando il lavoro viene tassato oltre una certa soglia gli individui non considerano più conveniente impegnarsi e sostituiscono il lavoro con tempo libero o con il lavoro nero, così da sfuggire al fisco. Questa idea venne resa popolare attraverso la teoria della “curva di Laffer”, una teoria economica la cui versione semplificata (e oramai ampiamente screditata) fu diffusa a partire dagli anni Settanta e suona più o meno così: più un governo abbassa le tasse, più riesce a incassare, poiché crea maggiori incentivi a lavorare e quindi a produrre nuova ricchezza e nel contempo disincentiva l’evasione fiscale.

Mentre le tasse molto alte creavano ai più ricchi un forte incentivo all’evasione, un altro fenomeno rese l’evasione e l’elusione sempre più facili e sicure. A partire dagli anni Settanta, infatti, il mondo sviluppato entrò nella lunga fase di globalizzazione a cui assistiamo ancora oggi. Nel giro di pochi anni vennero meno quasi ovunque i cosiddetti “controlli sui capitale”, cioè le barriere e i controlli con cui gli Stati evitavano che il denaro uscisse dai loro paesi. A partire dalla metà dagli anni Settanta divenne possibile spostare grandi capitali in giro per il mondo e quindi divenne più facile sottrarli al fisco. L’integrazione europea e la concorrenza fiscale tra i paesi prima della Comunità e poi dell’Unione Europea fece il resto.

Santoro spiega che sotto questa triplice pressione, a partire dagli anni Ottanta tutti i paesi iniziarono a ridurre la tassazione sui “top income”, coloro che guadagnano più degli altri: «Fu un vero e proprio movimento mondiale». In Italia il primo colpo all’IRPEF arrivò nel 1986, quando il primo governo Craxi ridusse le aliquote da 32 a 9, tagliò di dieci punti l’aliquota più alta e alzò di due punti quella più bassa. Da allora quest’opera di “compressione” del sistema fiscale, cioè di avvicinamento tra le aliquote più basse e quelle più alte, non si è mai fermata (al punto da arrivare a cicliche discussioni sulla cosiddetta flat tax: l’aliquota unica). Questo mutamento fu portato avanti sia da governi di centrosinistra (oltre al primo governo Craxi, anche i governi Amato nel 1993, Prodi nel 1998 e D’Alema nel 2000) che di centrodestra, come i vari governi Berlusconi.

Negli anni Novanta l’idea che le tasse fossero troppo alte e che non fosse concepibile tornare a un sistema maggiormente progressivo raccoglieva oramai consensi trasversali. Quando nel 2007 il ministro dell’Economia del governo Prodi Tommaso Padoa-Schioppa fece eco al titolo del Sole 24 Ore di 30 anni prima e disse che «le tasse sono una cosa bellissima e civilissima», fu subissato di critiche. Il sentire comune era indubbiamente cambiato: le tasse non erano più viste come un necessario strumento di giustizia sociale ma come un male necessario, una spiacevole intrusione del governo nella vita privata dei suoi cittadini.

Anche il nuovo sistema, però, cominciò presto a mostrare i suoi problemi. Dopo il primo intervento del governo Craxi nel 1986, l’IRPEF è stata sottoposta a oltre 200 modifiche nel corso dei trent’anni successivi. La sua base imponibile è stata progressivamente svuotata, togliendole una dopo l’altra una serie di fonti di reddito, spesso sulla base dei capricci momentanei di governi e parlamenti. I redditi da affitti, per esempio, oggi sono sottoposti a un regime estremamente favorevole con un’aliquota che può scendere fino al 10 per cento; chi investe in obbligazioni viene tassato al 26 per cento, ma chi investe in titoli pubblici addirittura al 12,5 per cento.

Il professore di Diritto tributario all’Università di Trieste Dario Stevanato, uno dei più noti critici dell’attuale sistema fiscale italiano, ha riassunto così la situazione: «I redditi correnti del capitale immobiliare e finanziario, come pure i plusvalori realizzati vendendo azioni, fabbricati o terreni, sono soggetti a miti regimi sostitutivi, alle cosiddette “cedolari secche”, o possono essere “affrancati” pagando imposte poco più che simboliche». Secondo Stevanato negli ultimi anni c’è stata una «erosione del perimetro della progressività» e una «perdita dei tratti di generalità dell’imposta, che si è trasformata in un tributo speciale sostanzialmente confinato ai soli redditi di lavoro e pensione, contravvenendo alle logiche che ne avevano ispirato l’introduzione». Il risultato è che quello italiano è ormai un sistema fiscale «à la carte, in cui ogni categoria è riuscita a ritagliarsi un regime di favore, o si è trovata avvantaggiata, per pura sorte, dalle stravaganti scelte del legislatore».

Mentre l’IRPEF diventava sempre più leggera per i più ricchi e si complicava per tutti, tra erosioni della base imponibile, deduzioni ed esenzioni, altre imposte venivano ridotte oppure eliminate. Governi di centrosinistra e poi di centrodestra hanno ridotto e poi abolito l’imposta di successione (salvo poi ripristinarla, ma con amplissime esenzioni), e sono state ridotte le imposte sui profitti delle grandi aziende e su quelli delle più piccole. Nel frattempo, però, altre imposte crescevano. Come ai tempi del Regno d’Italia, nell’Italia degli ultimi 25 anni hanno fatto il loro grande ritorno le imposte regressive per eccellenza, quelle che colpiscono tutti indistamente: le imposte indirette come l’IVA che, insieme alle accise sulla benzina, producono oramai un gettito praticamente pari a quello dell’IRPEF (la crescita di queste imposte e la sempre maggiore efficienza del fisco nell’individuare le basi imponibili hanno fatto sì che, nonostante il calo dell’IRPEF, le entrate fiscali siano aumentate e negli ultimi anni siano rimaste più o meno stabili).

È una magra consolazione che questi risultati siano condivisi dall’Italia con più o meno tutti i paesi sviluppati. Nel tempo i sistemi fiscali di Francia, Germania e Regno Unito sono diventati quasi tutti altrettanto “schiacciati” e sono oggi solo poco meno complicati. Anche all’estero non mancano esempi di ingiustizie fiscali: l’investitore statunitense Warren Buffett, una delle persone più ricche del mondo, ricorda spesso che complessivamente paga un’aliquota inferiore rispetto alla sua segretaria. I ricchissimi Bill e Melinda Gates, che hanno già conferito una gran parte del loro patrimonio in una fondazione benefica, sono impegnati da tempo in un’attività di lobbying per cercare di pagare più tasse e offrire così un maggior contributo al benessere collettivo della società.

Ma il problema di trovare la “tassa perfetta”, che sia equa, trasparente, che rispetti la giustizia fiscale senza deprimere eccessivamente l’attività economica, è ancora molto lontano dall’essere risolto. Anche se ci sono opinionisti e filosofi che continuano a sostenere la tesi secondo cui ogni tassa sia un furto e una società starebbe molto meglio senza imposte (e senza governo), la maggioranza degli economisti ortodossi guarda oggi con interesse ai lavori di studiosi come Emmanuel Saez e Thomas Piketty, che hanno svolto lunghe ed elaborate ricerche per tentare di calcolare quella che in inglese si chiama “optimal tax”, la “tassa ottimale”. È un esercizio complicatissimo e lontano dal trovare una conclusione univoca, che dipende da centinaia di variabili. Secondo Piketty, per esempio, il livello ottimale per un paese come gli Stati Uniti sarebbe al 60 per cento per i guadagni più alti (cioè ben 22 punti percentuali in più dell’attuale livello massimo). Altri studi mettono questo livello tra il 50 e l’80 per cento.

Anche se questi livelli fossero corretti, o comunque vicini a quelli “ottimali”, e un governo dovesse decidere di adottarli, non avremmo risolto il problema. «Non avrebbe senso introdurre queste aliquote in un singolo paese», sostiene Santoro. «Le possibilità di tassare effettivamente i redditi oggi sono fortemente limitate dalla globalizzazione e dal fatto che è troppo facile per certe tipologie di reddito sfuggire alla tassazione». Non ci sono oggi proposte di accordo a livello mondiale per armonizzare i sistemi di tassazione, eliminare i paradisi fiscali e limitare la concorrenza fiscale tra paesi, e persino a livello europeo sono lontanissime dall’essere realizzate.

È difficile dire oggi come proseguirà la ricerca della tassa perfetta. Con l’intenso dibattito che durante l’ultima campagna elettorale italiana si è sviluppato intorno alla “flat tax” (la tassa anti-progressiva per eccellenza, visto che è uguale per tutti) è sembrato a molti che fosse arrivato il momento di abbandonare definitivamente l’idea apparentemente utopica di una tassazione equa e progressiva, in favore di un ritorno al passato: una tassazione proporzionale, uguale per tutti o quasi, che sacrifichi la giustizia sociale in nome della semplicità e della trasparenza (anche se il sistema attuale non è né giusto né particolarmente semplice e trasparente).

Secondo Santoro però oggi la storia si sta muovendo nella direzione opposta. «Non siamo più negli anni Ottanta», dice oggi ricordando l’epoca in cui i presupposti del sistema fiscale progressivo iniziarono a essere messi in discussione: «Esiste effettivamente una nuova domanda di stato e di equità». Tasse eque e progressive impongono allo Stato di conoscere perfettamente la situazione reddituale e patrimoniale dei propri cittadini, e la difficoltà nel farlo costituisce da sempre una delle barriere più ostiche nel creare un fisco equo. Nella nostra epoca esiste però qualcuno che sa tutto di noi, ogni nostro acquisto, risparmio, transazione e comportamento, al punto che a volte è persino in grado di poter prevedere le nostre azioni: e non è lo Stato. «Forse il futuro è privatizzare il fisco e cedere a Google la riscossione delle imposte», il professor Santoro sorride, ma non è chiaro se stia scherzando o se dica sul serio.