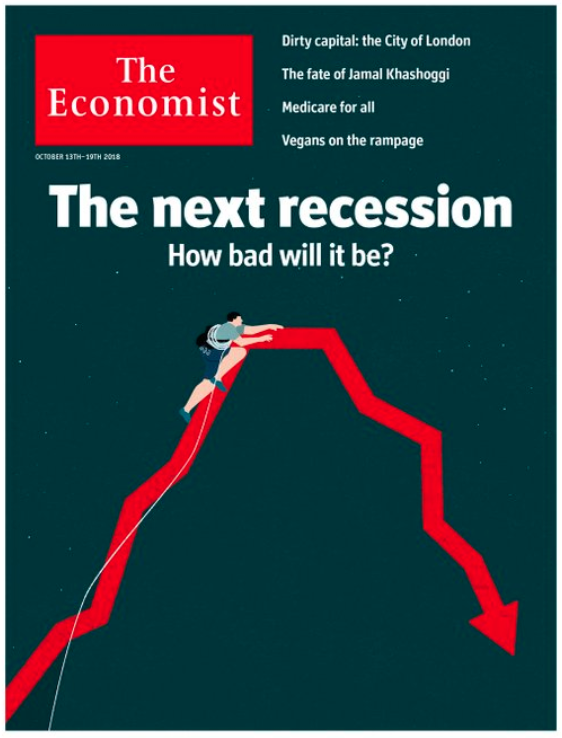

Come sarà la prossima crisi

Arriverà presto e non sarà grave come quella del 2008, scrive l'Economist, ma non siamo comunque attrezzati per affrontarla

Dal 1980 a oggi il mondo ha subito quattro recessioni economiche globali: una all’inizio degli anni Ottanta, una all’inizio degli anni Novanta, una nei primi anni Duemila e poi un’altra nel 2008-2009. Significa che, da circa quattro decenni, ogni dieci anni comincia una crisi globale: la crescita del PIL mondiale rallenta o addirittura si inverte, la disoccupazione aumenta, mentre le banche tagliano il credito a imprese e famiglie per poi, spesso, dover essere salvate dai governi. Questo andamento, accettato in economia come fisiologico e normale, è quello che si chiama un “ciclo economico”.

Quando le cose vanno bene, le famiglie decidono di spendere il loro denaro, le imprese fanno investimenti sul futuro e le banche concedono crediti a chi li chiede. Tutti insieme questi fattori producono crescita economica, cioè un aumento dei beni e dei servizi prodotti in un certo periodo. Di solito però – ultimamente, come abbiamo visto, all’incirca ogni decennio – qualcosa va storto e questo circolo virtuoso diventa vizioso. Le banche smettono di fare prestiti, le imprese bloccano gli investimenti, le famiglie smettono di spendere e così l’economia si ferma e poi si contrae.

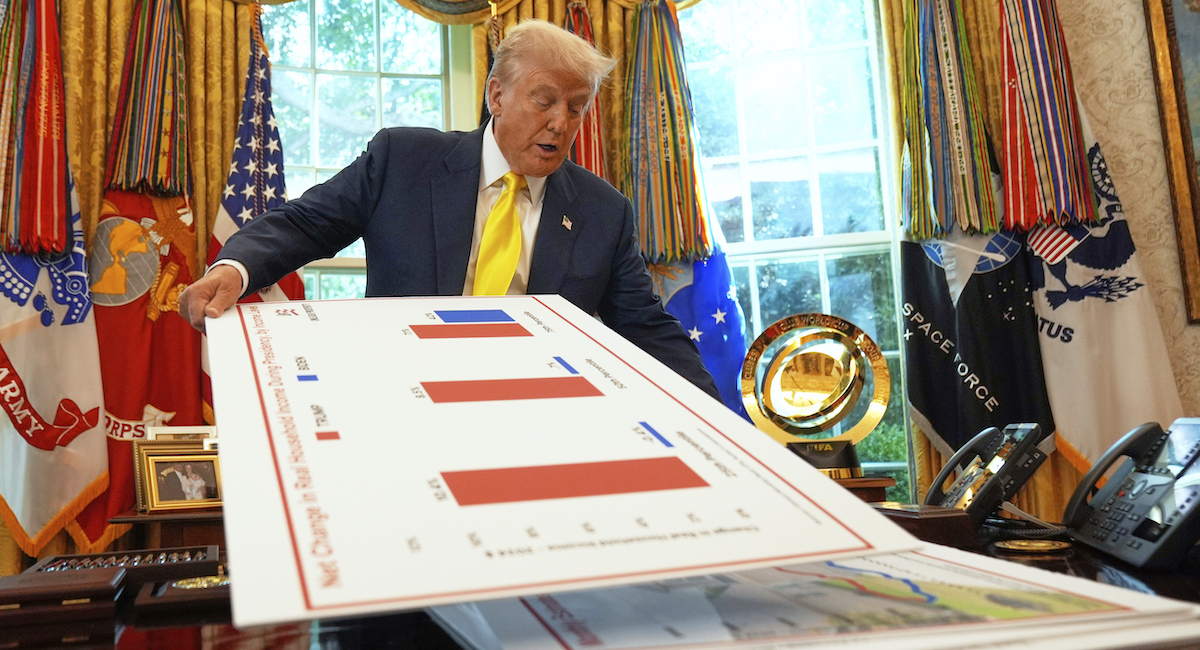

Secondo l’ultimo numero dell’Economist, a dieci anni dalla crisi del 2008, la prossima fase del ciclo economico si sta avvicinando e non manca molto prima che il mondo debba fronteggiare una nuova recessione globale. Oramai, scrive, «È solo questione di tempo». Secondo l’Economist, che ha parlato con gli economisti delle principali banche e istituzioni internazionali, è improbabile che la prossima recessione sia devastante come quella del 2008-2009 (la più grave dagli anni Trenta), ma non per questo bisogna restare sereni. L’Unione Europea e i paesi ricchi e industrializzati come Giappone e Stati Uniti, infatti, sono particolarmente impreparati a fronteggiare una crisi economica, anche di piccole dimensioni.

– Leggi anche: Danni collaterali, la storia di come la grande crisi arrivò in Italia

Alla prossima recessione è dedicata un’intera sezione dell’ultimo numero dell’Economist, e anche la copertina. Uno degli articoli dello speciale – “Spotting the black swans” (“Individuare i cigni neri”) – è dedicato a cercare di capire da dove potrebbe partire la prossima crisi. Nel 2008-2009 la crisi scoppiò nelle banche di Wall Street, mentre la seconda recessione del 2011 nacque, e in larga parte rimase, in Europa. Secondo il settimanale, la prossima crisi nascerà con ogni probabilità sui mercati emergenti.

Alla prossima recessione è dedicata un’intera sezione dell’ultimo numero dell’Economist, e anche la copertina. Uno degli articoli dello speciale – “Spotting the black swans” (“Individuare i cigni neri”) – è dedicato a cercare di capire da dove potrebbe partire la prossima crisi. Nel 2008-2009 la crisi scoppiò nelle banche di Wall Street, mentre la seconda recessione del 2011 nacque, e in larga parte rimase, in Europa. Secondo il settimanale, la prossima crisi nascerà con ogni probabilità sui mercati emergenti.

Il meccanismo con cui questa crisi rischia di cominciare ha cause che risalgono direttamente all’ultima crisi economica, quando per rispondere alla recessione le banche centrali dei paesi sviluppati, prima la FED statunitense, poi la banca centrale giapponese e infine la BCE, aumentarono la quantità di denaro in circolazione pur di rilanciare gli investimenti e i consumi, portando così a una riduzione dei tassi di interesse in tutto il mondo sviluppato. In risposta, i grandi capitali si spostarono nei paesi in via di sviluppo, alla ricerca di tassi di interesse più alti per guadagnare di più investendo in titoli di stato e obbligazioni.

Adesso però la FED sta cominciando a chiudere i “rubinetti” della sua liquidità: negli Stati Uniti i tassi di interesse sono tornati ad alzarsi e i capitali che prima finivano ai quattro angoli del mondo iniziano a ritornare negli Stati Uniti. Questo rischia di diventare un problema per quei paesi emergenti che si sono pesantemente indebitati e che lo hanno fatto denominando il loro debito in dollari. La Turchia rischia di essere un esempio perfetto di questa situazione. Negli anni passati il paese ha mantenuto un sistematico deficit della partita corrente – importava più di quanto esportava – e quindi in altre parole prendeva denaro in prestito all’estero per finanziare il suo livello di consumi. A indebitarsi però, più che il governo, sono state le banche e soprattutto le imprese turche, che hanno ricevuto prestiti denominati in dollari. Ora che il dollaro sta iniziando ad aumentare di valore, aumentano in termini reali gli interessi che quelle società devono pagare sui loro prestiti e questo rischia di causare una serie di fallimenti a catena. La crisi subita dalla Turchia nel corso di quest’estate è una prima avvisaglia di questa situazione.

La Turchia non è da sola, e si trovano in situazioni simili anche molti altri paesi emergenti. Chi è protetto da questi rischi è la Cina, che nel corso degli anni ha accumulato immense riserve di valuta estera, con cui è in grado di fronteggiare praticamente qualsiasi crisi di debito. I problemi della Cina sono altri, scrive l’Economist. Innanzitutto è un ingranaggio fondamentale dell’economia globale: un attore che, a parità di potere d’acquisto, ha un PIL che è pari a quasi il 20 per cento del PIL mondiale. Con una crescita media pari al 6 per cento del PIL, ogni anno nell’ultimo decennio la Cina ha aggiunto circa 1.500 miliardi di dollari alla crescita globale (è come se ogni anno creasse dal nulla un’intera Russia o Italia).

Se questa crescita dovesse rallentare, o addirittura arrestarsi, sarebbe un problema per le economie di tutto il mondo. Ma la Cina, ricorda il settimanale, si trova in una fase in cui non può più ottenere ulteriori progressi economici con i vecchi investimenti massicci e brutali in autostrade, grattacieli e fabbriche di ombrelli, ma con il lavoro di fino dell’investimento tecnologico e dello spostamento di risorse verso i settori a più alta produttività. Sono azioni che rischiano di avere conseguenze politiche che il regime cinese potrebbe non avere voglia di affrontare.

Rimane quindi un’altra strada per mantenere la crescita cinese, ricorda l’Economist: svalutare in maniera aggressiva la moneta e favorire così le esportazioni. Questa scelta comporta meno rischi sul fronte interno, ma maggiori pericoli su quello esterno. L’amministrazione Trump, per esempio, potrebbe decidere di rispondere alla svalutazione mettendo ulteriori barriere doganali alle merci cinesi, producendo così un effetto a catena che potrebbe avere conseguenze molto deleteri sul commercio globale e quindi sull’economia planetaria.

Anche se sono quelli che appaiono più vulnerabili, naturalmente la prossima crisi potrebbe non partire dai mercati emergenti. L’Italia è un altro punto di rottura plausibile, anche se non probabile. Il nostro paese ha un debito estremamente alto che costa tantissimo in termini di interessi da pagare ogni anno e che, in caso di panico sui mercati, potrebbe facilmente diventare insostenibile. In quel caso ci sarebbero probabilmente lunghe e complicate discussioni a livello europeo per decidere come intervenire per salvare l’Italia, ed è facile immaginare il panico per la situazione italiana contagiare i mercati di tutto il mondo, imponendo una stretta fiscale quasi dappertutto.

L’Economist delinea anche altri scenari di potenziale crisi: dallo scoppio di una nuova bolla del debito privato negli Stati Uniti a un improvviso aumento del prezzo del petrolio. Quale che sarà la causa della crisi, però, quel che è certo è che i paesi sviluppati rischiano di trovarsi privi di armi con cui affrontarla. È un tema che il settimanale sviluppa in un altro articolo dello speciale, Today’s Arsenal (“L’arsenale di oggi”).

È un altro problema che risale all’ultima crisi, quando le banche centrali portarono i tassi di interesse a zero – e in certi casi sotto zero – nel tentativo di spingere le banche a erogare prestiti a banche e imprese, e quindi stimolare le economie duramente colpite dalla recessione del 2008-2009. È una pratica standard in caso di recessione, utilizzata da decenni. Il problema è che per via dell’insolita lunghezza della recessione, e a causa della ripresa stagnante negli anni successivi, a dieci anni dallo scoppio della crisi i tassi di interesse continuano a essere molto bassi. La FED è stata tra le poche banche centrali ad iniziare ad alzarli con convinzione (e come abbiamo visto è una delle ragioni per la crisi dei mercati emergenti), ma la banca centrale del Giappone ha ancora tassi di interesse addirittura negativi, mentre quelli della BCE sono al loro minimo storico.

La domanda che si fa l’Economist, quindi, è: cosa faranno le banche centrali se dovesse scoppiare una nuova recessione? Le armi tradizionali al momento sono spuntate: i tassi sono già al minimo e non possono essere ridotti ulteriormente. Una possibile soluzione sarebbe utilizzare misure estremamente poco ortodosse. Vista l’esperienza che le banche centrali hanno fatto negli ultimi anni con il Quantitative Easing – l’acquisto dei titoli di stato – si potrebbe espandere ulteriormente il concetto, scrive l’Economist: le banche centrali potrebbero iniziare a depositare denaro direttamente nei conti correnti dei cittadini? È il concetto che a volte in economia viene chiamato “helicopter money“.

Non è necessario arrivare a soluzioni così insolite. Nel Regno Unito per esempio, il Partito Laburista chiede da tempo un “people QE” (“Quantitative easing della gente”) in cui la banca centrale finanzi la costruzione di infrastrutture e altre opere pubbliche per conto del governo (una pratica più simile a quello che le banche centrali hanno spesso fatto in passato, ossia finanziare la spesa in deficit dei governi). Quale che sia la soluzione poco ortodossa per stimolare l’economia, il problema, nota l’Economist, è il suo costo politico. L’Unione Europea, in questo caso, è ancora una volta la regione più vulnerabile, a causa delle resistenza in particolare dei paesi del Nord Europa a consentire ulteriori stimoli all’economia da parte della BCE. Ma anche negli Stati Uniti, dove il deficit è arrivato al 4 per cento del PIL, ci sono resistenze crescenti a fare nuove spese. Bisognerà vedere se queste resistenze saranno minori in caso di recessione.