Breve storia dello spread

Che ieri, per la prima volta dal 2010, è tornato sotto i 90 punti base: un piccolo ripasso per ricordare cos'è e da dove arriva

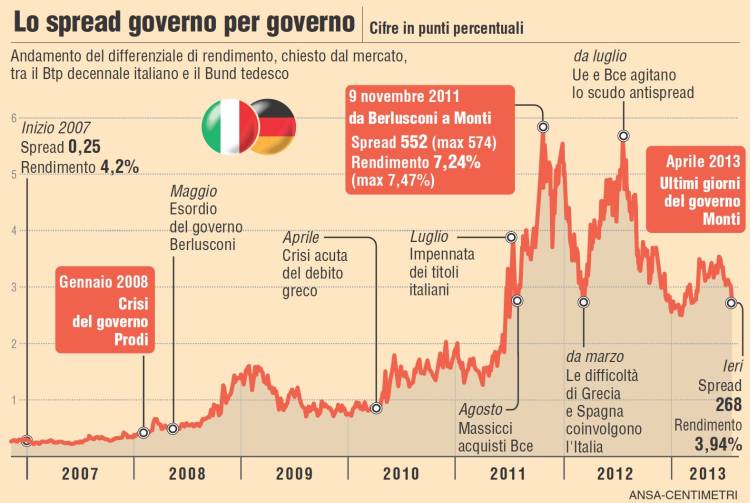

Venerdì sei marzo lo spread, il termine che si usa per indicare la differenza di rendimento tra i titoli di stato decennali italiani e quelli tedeschi, è sceso sotto i cento punti, chiudendo la giornata a 92,3. Si tratta del valore più basso dalla primavera del 2010, prima dell’inizio della crisi dei debiti sovrani. Nel momento più grave della crisi, nel novembre del 2011, lo spread aveva toccato la cifra record di 574 punti ed era quasi ogni giorno sulle prime pagine di tutti i giornali. Oggi, in gran parte grazie alle decisioni prese dal governatore della Banca Centrale Europea Mario Draghi, lo spread sembra che sia tornato del tutto sotto controllo.

Un breve ripasso

Il termine inglese “spread” in gergo finanziario indica in generale la differenza che c’è tra due valori. Dall’estate 2011 nel linguaggio comune spread è passato ad indicare un differenziale molto specifico: quello tra il rendimento (cioè quanto pagano di interesse a chi li possiede) dei titoli di stato decennali italiani (i BTP) e quelli tedeschi (i Bund). Il rendimento di un titolo di stato è in sostanza una misura della solidità percepita di un paese: un rendimento basso significa che gli investitori ritengono quel paese in grado di ripagare facilmente i suoi debiti, mentre un rendimento alto significa che ci sono dei dubbi (e quindi gli investitori vogliono essere “premiati” per il rischio che si prendono). Lo spread si misura in “punti base”: un punto base è un centesimo di punto percentuale.

Da dove arriva lo spread?

Fino al 2011 lo spread era sostanzialmente un indicatore sconosciuto, usato soprattutto dagli specialisti dei mercati e ignorato dal grande pubblico e dai media. All’epoca, grazie alla moneta unica, i paesi membri dell’eurozona erano tutti considerati dei pagatori estremamente affidabili e quindi nessuno chiedeva un premio per acquistare i titoli di stato dei paesi meno dinamici economicamente, come era già all’epoca l’Italia. Ad esempio, fino al 2008 lo spread dei titoli italiani non aveva mai superato i 30-40 punti base. Le cose cominciarono a cambiare con il fallimento di Lehman Brothers.

La crisi del 2008

La grande banca d’affari americana dichiarò bancarotta nel settembre del 2008 e il giorno dopo, il 16 settembre, lo spread raggiunse i 70 punti, la cifra più alta dall’introduzione dell’euro. Nei mesi successivi, mano a mano che l’entità della crisi dei mutui subprime diveniva più evidente, lo spread continuò a salire e nel gennaio del 2009 toccò il nuovo record di 170 punti base. Nel corso del 2009 e poi del 2010, l’economia sembrò riprendersi dagli effetti della crisi finanziaria e lo spread tornò sotto i cento punti.

Nell’aprile del 2010 le difficoltà finanziarie della Grecia cominciarono a diventare evidenti e si iniziò a pensare che forse il governo greco non sarebbe stato in grado di ripagare gli interessi sul suo debito pubblico. Era una cosa nuova: a essere a rischio di fallimento non erano più istituzioni private, ma uno stato. Oltre alla Grecia, altri paesi periferici dell’eurozona, come Italia, Spagna, Irlanda e Portogallo, cominciarono a vedere rialzi nei loro spread. All’inizio dell’estate 2011 lo spread italiano tornò sopra quota 200 punti base. All’epoca al governo c’era Silvio Berlusconi che proprio in quei mesi stava cercando di approvare la manovra finanziaria.

La crisi del 2011

La crisi greca peggiorò rapidamente e tra gli esperti e gli operatori di mercato cominciò a diffondersi la preoccupazione di una rottura dell’area euro. A giugno lo spread superò i 300 punti. A luglio era arrivato a oltre 400. A novembre, durante una crisi del governo Berlusconi in un voto alla Camera, lo spread arrivò al record mai più raggiunto di 574 punti base (anche se prima della chiusura scese leggermente, arrivando a 552). Il 9 novembre Berlusconi si dimise e pochi giorni dopo venne sostituito da Mario Monti.

Lo spread sotto il nuovo governo ebbe un andamento piuttosto altalenante: scese molto nei primi giorni, tornò a salire dopo qualche settimana e a scendere di nuovo nei primi giorni del gennaio 2012, arrivando a meno di 400 punti base. La situazione europea era ancora molto complicata e i mercati erano ancora incerti sulla tenuta dell’area euro. Nonostante le dure riforme intraprese dal governo Monti, tra cui soprattutto la riforma delle pensioni, a luglio lo spread era tornato praticamente ai livelli che aveva toccato prima della caduta del governo Berlusconi, più di 500 punti base. Poi, la mattina del 26 luglio, il governatore della BCE pronunciò questa frase:

«La Banca Centrale Europea è pronta a fare qualsiasi cosa per proteggere l’euro. E credetemi, sarà abbastanza»

Si tratta del famoso “whatever it takes“, la frase con cui Draghi lasciò intendere che se le cose fossero continuate ad andare male la Banca centrale sarebbe potuta intervenire in maniera massiccia sul mercato. La sua frase, insieme a una serie di programmi che la BCE varò in quei mesi, portò a un abbassamento del valore dello spread. L’ultimo di questi interventi, il piano di acquisti di titoli per 1.100 miliardi annunciato da Draghi lo scorso gennaio, inizierà lunedì ed è ritenuto il principale responsabile dell’abbassamento dello spread di questi ultimi giorni.