La più grande paura dell’Europa

Secondo l'Economist è la corsa agli sportelli bancari: non si è ancora verificata, nemmeno in Grecia, ma è lo scenario davanti al quale siamo meno preparati

Da mesi i governi europei sono al lavoro, con esiti alterni e a volte discutibili, per contrastare gli effetti della crisi economica che sta soprattuto mettendo a dura prova gli stati periferici dell’Unione, come Grecia, Irlanda, Spagna, Portogallo e Italia. Hanno imposto misure di austerità, erogato grandi quantità di denaro attraverso la Banca Centrale Europea per mantenere la liquidità del sistema economico europeo e da settimane stanno provando a mettere a punto nuove soluzioni per favorire la crescita economica. I governi e le istituzioni europee vogliono gestire il più possibile la crisi, evitando che questa possa sfuggire loro di mano, ma come ricordano sull’Economist ci sono diversi potenziali fronti sui quali le autorità europee sono poco preparate.

Quello che preoccupa maggiormente i governi è la possibilità che si verifichi una corsa agli sportelli degli istituti bancari, a partire dalla Grecia (dove non c’è ancora, malgrado certi allarmismi e un fisiologico progressivo aumento dei prelievi, visto che sempre più persone vivono di risparmi). Il fenomeno si verifica in genere quando i paesi sono in grave crisi finanziaria. A causa del grande stato di incertezza e delle voci che mettono in dubbio la solidità di particolari banche, i clienti perdono la fiducia nel loro istituto di credito e iniziano a temere che questo possa diventare insolvente, cioè incapace di restituire i soldi depositati nei conti. Per prevenire questa eventualità, i clienti vanno in banca e ritirano tutto il loro denaro. Se l’operazione viene condotta da un numero elevato di persone, la banca può perdere la propria solidità finanziaria e rischiare il fallimento.

Per evitare che la corsa agli sportelli causi il fallimento di una banca, solitamente le istituzioni provvedono a creare un fondo interbancario di tutela dei depositi. Il sistema serve per garantire una certa stabilità delle banche e per dare maggiore fiducia ai clienti, proprio per evitare che presi da grandi timori ritirino in massa il loro denaro. Ma non sempre i fondi di garanzia sono sufficienti per contrastare la sfiducia e la corsa agli sportelli. Se il fenomeno dilaga e interessa più banche si parla anche di “panico bancario”, condizione pericolosa e poco gestibile che può portare al fallimento in contemporanea di più banche e incidere profondamente sull’economia di un intero paese.

Per rassicurare i correntisti, le istituzioni e i governi dell’Europa hanno aumentato i fondi di garanzia. L’idea era dimostrare la solidità del sistema, ma questa soluzione si è rivelata poco efficace quando si è iniziato a mettere in discussione la stessa solvibilità dei paesi colpiti dalla crisi. Secondo l’Economist, per vincere davvero le diffidenze dei correntisti e degli investitori, i paesi europei dovrebbero mettere a punto un nuovo fondo di garanzia condiviso. Un sistema che consenta di allontanare il rischio di una corsa agli sportelli, assicurando ai clienti delle banche che potranno avere indietro il loro denaro, con una garanzia per almeno 100mila euro.

Al momento i governi europei sembrano essere ancora molto distanti dall’adottare una simile soluzione e, spiegano gli analisti, un accordo su un nuovo fondo di garanzia sarebbe probabilmente raggiunto solo dopo mesi e mesi di discussioni e trattative. I governi meno favorevoli a impegnarsi in una simile operazione inizierebbero a temporeggiare, trovando eccezioni e cavilli per rallentare l’approvazione delle nuove regole, confermando uno dei problemi di fondo dell’Unione: si muove molto lentamente rispetto alle rapide evoluzioni della crisi, che richiederebbero decisioni coraggiose e in breve tempo.

Secondo diversi osservatori, se si verificasse, la corsa agli sportelli potrebbe iniziare entro poche settimane. E se così fosse, i governi avrebbero poche ore di tempo per rassicurare correntisti e investitori con azioni concrete e non con un semplice comunicato da Bruxelles. In mancanza di provvedimenti efficaci e realizzabili in breve tempo, la corsa continuerebbe costringendo le banche coinvolte a smettere di erogare denaro per i prelievi dei clienti od obbligando le banche centrali a soddisfare la domande di denaro dei correntisti. Nel primo caso, concludono sull’Economist, i clienti delle banche sarebbero intrappolati in un sistema in cui non credono più, nel secondo i governi si dovrebbero impegnare a dare liquidità a un sistema bancario di fatto abbandonato dai loro cittadini. «Sarebbe molto difficile tornare indietro in entrambi i casi».

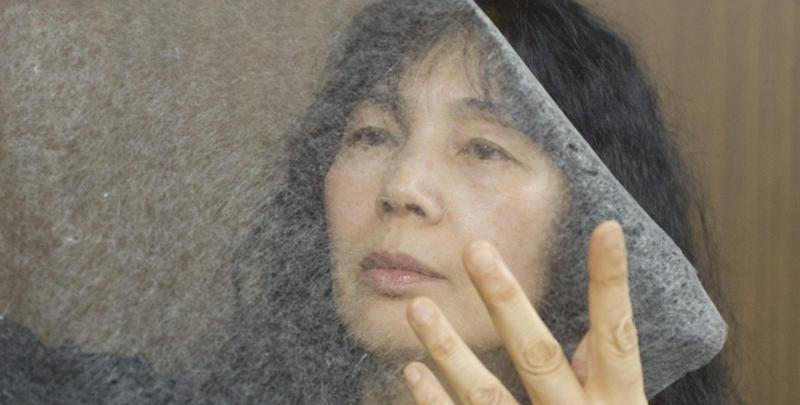

foto: Il presidente della Federal American National Bank

rassicura clienti e azionisti sulla solidità della banca, nel 1933 (AP Photo)