Da dove vengono i guai della Grecia

La storia della catastrofe economica di un paese che fino al 2007 cresceva come pochi in Europa, grazie anche a conti truccati e spese abnormi

di Antonello Guerrera

Nonostante le nuove misure di austerità approvate ieri dal Parlamento greco per ottenere il secondo prestito internazionale di 130 miliardi di euro, l’ipotesi di un fallimento per il paese non è affatto scongiurata. Il 20 marzo scadranno titoli di Stato emessi dalla Grecia per un valore di 14,5 miliardi di euro. Dopo l’approvazione della manovra quella data fa meno paura, ma ancora oggi, nonostante tutti i tagli alla spesa e i sacrifici, il governo spende molto di più di quanto guadagna in entrate fiscali. La situazione resta molto critica, e questi guai cominciano da lontano.

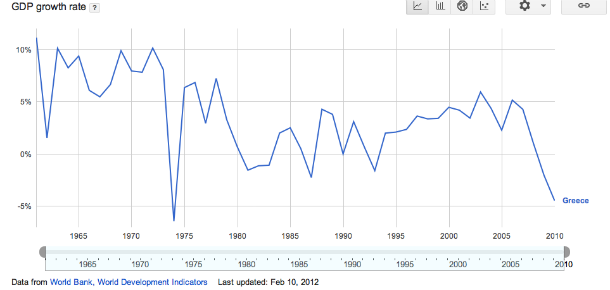

La Grecia cresceva

Fino a qualche anno fa nessuno o quasi pensava che la Grecia potesse ridursi in questa situazione. Dal 2000 al 2007 la Grecia sembrava una delle economie più in forma dell’eurozona. Il suo Prodotto Interno Lordo cresceva con punte anche del 6 per cento, come nel 2003. Soltanto nel 2005 c’era stato un piccolo rallentamento della crescita, quando il rapporto deficit/PIL era in espansione e c’era da pagare ancora il conto dell’organizzazione delle olimpiadi di Atene dell’anno prima. Tuttavia il PIL cresceva anche quell’anno (+2,8%) e una manovra finanziaria che, tra le altre cose, aveva alzato l’IVA dell’1 % (dal 18 al 19%) aveva portato nel 2006 il PIL a crescere di oltre 4 punti. Così, banche e altri fondi privati prestavano denaro in grande quantità alla Grecia e, a differenza di quanto accade oggi, a tassi molto ridotti. All’epoca le agenzie di rating davano al debito greco la valutazione “A”.

Lo spartiacque

La crisi finanziaria del 2008 ha cambiato le cose. O meglio, ha messo in evidenza i gravi problemi che fino a quel momento erano rimasti nascosti. Innanzitutto, la Grecia ha sofferto particolarmente quella crisi perché la sua economia si basa soprattutto sul turismo e sulla distribuzione, settori particolarmente esposti ai cambiamenti economici nel breve termine. Solo nel 2009 i due settori hanno subìto una contrazione degli utili di oltre il 15 per cento. Da allora il debito pubblico è cresciuto a dismisura ed è arrivato ultimamente a 262 miliardi di euro. Nel 2004 era di 168 miliardi.

I conti truccati

Ma questa è solo una piccola parte della storia. La Grecia, e di conseguenza tutta l’eurozona, si trova in questa situazione perché negli anni scorsi ha truccato i suoi conti – e di molto – per rientrare nei parametri previsti dal Trattato di Maastricht e di conseguenza per entrare nell’euro, valuta che ha adottato nel 2001. Una prima ammissione c’era stata già nel 2004, quando il governo greco affermò di aver barato per entrare nell’euro: il suo rapporto deficit/PIL non era mai stato sotto il 3 per cento sin dal 1999, il tetto massimo richiesto dalle regole comuni europee a salvaguardia della stabilità della moneta unica.

Non solo. Dopo la fine della legislatura guidata dal partito di centrodestra Nuova Democrazia, nel 2009 il nuovo premier eletto George Papandreou (PASOK, socialisti) ha annunciato che i conti erano stati ulteriormente truccati dal precedente governo e che per quell’anno il rapporto deficit/PIL si sarebbe attestato intorno all’enorme cifra del 12 per cento. In realtà poi sarebbe arrivato addirittura al 15,4 per cento, ha detto il direttore dell’istituto nazionale di statistica greco, che per questo è stato incriminato e accusato di avere falsato le stime. L’istituto, simile alla nostra ISTAT, era stato completamente rinnovato e reso indipendente un anno prima, dopo decenni di rapporti inaffidabili e condizionati dalla classe politica.

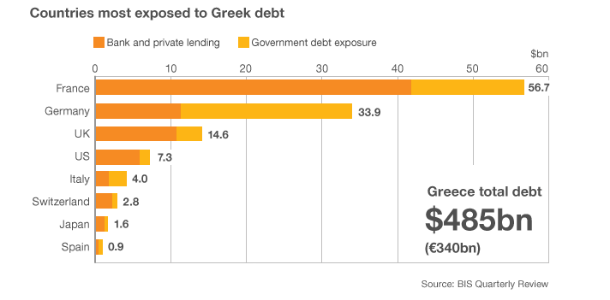

All’inizio del 2010, poi, è venuto fuori che dal 2001 la Grecia avrebbe pagato milioni di dollari a Goldman Sachs e ad altre banche di investimento perché queste mascherassero la quantità di denaro che richiedeva in prestito dai mercati. Lo scopo era semplice: ricevere sempre più denaro in prestito per sopperire alle spese, alzando però in questo modo il deficit e il debito e barando con l’Europa, mettendo così a rischio tutta la sua struttura politica ed economica per via del cosiddetto “contagio finanziario”.

Nel grafico i paesi più esposti al debito greco (fonte BBC)

Il crollo definitivo

L’inizio del crollo definitivo è avvenuto nel dicembre 2009, quando le agenzie di rating Fitch e Standard & Poor’s hanno declassato il debito della Grecia da A- a BBB+ (come successo recentemente all’Italia). Questi annunci hanno fatto crollare la fiducia degli investitori della Grecia, che così ha dovuto ricevere prestiti a tassi di interesse sempre più alti. Ancora pochi mesi e il rating è diventato “junk”, ossia “spazzatura”, quello dei paesi considerati ad altissimo rischio di fallimento.

Nell’aprile 2010 l’eurogruppo, cioè i ministri delle Finanze dell’eurozona, offre un pacchetto di aiuti da 30 miliardi di euro attraverso il Fondo Monetario Internazionale. La Grecia rifiuta. Pochi giorni dopo, vista la situazione insostenibile, è la stessa Grecia a chiederne 45. Non basteranno. Solo un mese dopo Unione Europea e Fondo Monetario Internazionale accordano un prestito da 110 miliardi di euro in cambio di tagli alla spesa pubblica e severe misure di austerità. Non basterà nemmeno quello. Nonostante manovre sempre più dure e proteste di piazza sempre più violente, il 22 luglio 2011 verrà approvato da Europa e Fondo Monetario il secondo prestito da 130 miliardi di euro, che ha portato all’approvazione della manovra di ieri.

L’evasione fiscale

Gli enormi problemi strutturali della Grecia si concentrano soprattutto su un punto: l’evasione fiscale. In Grecia ogni anno lo stato perde fino a 30 miliardi di euro per l’evasione fiscale: la cifra è astronomica, se si considera che il paese ha undici milioni di abitanti e un PIL poco sotto ai 300 miliardi di euro. Secondo il Fondo Monetario Internazionale il 75 per cento dei lavoratori autonomi greci dichiara meno di 12mila euro, limite sotto il quale scatta l’esenzione fiscale. Secondo il Brookings Institution, l’economia sommersa in Grecia si attesta intorno al 27,5 per cento del PIL: la più grande dell’intera eurozona. Ultimamente, il ministro delle finanze greco Evangelos Venizelos ha pensato di pubblicare sui giornali migliaia di nomi di evasori fiscali.

Gli sprechi

L’80 per cento delle spese statali era destinato, almeno fino a qualche mese fa, a salari e pensioni del settore pubblico, che negli anni si è ingrossato sempre di più, anche nei momenti di crisi: oltre 700mila persone lavorano nella pubblica amministrazione, 25.000 di queste sono state assunte tra il 2010 e il 2011, quando la situazione economica del paese era già disastrosa e il primo prestito internazionale era già stato erogato. Questo ha anche ingessato notevolmente l’economia, ormai in caduta libera, anche a causa degli effetti restrittivi delle misure di austerità. La ricchezza annua prodotta dai greci è diminuita di quasi il 20 per cento – del 6 per cento nel solo 2011 – rispetto ai primi anni Duemila. Il debito pubblico greco è sulla soglia del 160 per cento del PIL: l’Europa vuole farlo ridurre al 120 entro il 2020. Nel 2012 l’economia greca si contrarrà di almeno il 3 per cento e non crescerà per almeno un altro paio di anni. La disoccupazione è passata dal 7,7 per cento del 2008 al 17 per cento del 2011 e secondo il Fondo Monetario Internazionale salirà al 19,5 per cento nel 2013. I giovani senza lavoro in Grecia sono il 47 per cento.

L’Europa e soprattutto la Germania, per evitare che una situazione del genere non si ripeta mai più, chiedono da mesi alla Grecia rigore e sacrifici. La manovra di ieri prevede privatizzazioni, tagli a pensioni (già portate a 65 anni di età, anche per le donne, nel corso del 2010, e disincentivate sotto i 60 anni) e salari di circa il 20 per cento, licenziamento di 150mila dipendenti pubblici entro il 2015, ricapitalizzazione delle banche, tagli a sanità, difesa, costi degli enti locali e della politica, per recuperare 4,5 miliardi di euro all’anno e salvare la Grecia dal fallimento. Nel frattempo sono in corso dei negoziati tra il governo e i creditori privati, che sarebbero pronti ad accettare perdite per 100 miliardi di euro sul valore nominale dei bond greci, con una svalutazione del 65-70 per cento dell’investimento.

L’esito di questi tentativi è tutt’altro che certo, visto che ormai in moltissimi temono che la situazione sia irrecuperabile: che le misure di austerità a questo punto peggiorino la situazione e allontanino la ripresa; che senza tagli e riforme il sistema economico greco non sia però sostenibile, anche fuori dall’euro; che salvare un paese che ha truccato i conti comprando i suoi titoli senza condizioni sia diseducativo e pericoloso; che un suo fallimento avrebbe però disastrose conseguenze sociali e trascinerebbe con sé i paesi più fragili dell’eurozona; che la sua eventuale uscita dall’euro sarebbe, oltre che rischiosissima, un insidioso precedente per gli altri paesi europei in difficoltà. Tutte cose probabilmente vere.

foto: AP/Petros Giannakouris